Сравнение налогов в США и РФ. А вы согласились бы с такими правилами?

Опубликовано: 25.04.2019г.

Содержание

Сравнение жизни в США и России

На протяжении нескольких последних десятилетий Соединённые Штаты уверенно удерживают лидерство в большинстве рейтингов, демонстрирующих уровень благосостояния своих граждан.

Россия не выдерживает пока конкуренции с США как в социальной, так и в экономической сфере.

Россиянин, перебравшийся на ПМЖ в Америку, вернуться назад, как правило, не стремится, несмотря на то, что после переезда приходится перестраиваться и менять многие привычки и жизненные установки.

Например, оказавшись за океаном, следует приучать себя к мысли, что врачи, полицейские и госслужащие здесь взяток не берут, на работе нужно именно работать, а не тянуть время до конца смены. Несмотря на геополитические перемены последних лет, США продолжают оставаться одним из наиболее востребованных государств среди россиян, принявших решение сменить место проживания.

Средний класс как индикатор уровня жизни

В любой стране, независимо от степени экономического развития, существует определённое расслоение населения на очень богатых граждан – так называемых олигархов, магнатов, крупных бизнесменов, руководителей корпораций и т. д.

, очень бедных и так называемый средний класс.

Учитывая тот факт, что именно средний класс составляет, как правило, численное большинство населения развитых западных стран, при определении уровня жизни государства часто используется степень доступности материальных благ для этой прослойки граждан.

В США численность среднего класса превышает две оставшиеся прослойки вместе взятые. Вполне объяснимо, что в ходе предвыборных кампаний разного уровня (в том числе президентской) кандидаты стремятся вызвать симпатии, прежде всего, среднего класса, как наиболее значимой части электората.

Для России средний класс – довольно новый сегмент, при СССР его не существовало совсем. По мнению многих социологов, в РФ эта прослойка пока не имеет чётких очертаний и может быть определена достаточно условно.Сегодня принято считать, что если российская семья из трёх человек имеет общий доход от 50 до 100 тысяч рублей в месяц для регионов или от 100 до 200 тысяч в Москве, то её можно причислить к среднему классу.

В критериях оценки принадлежности к среднему классу в США и России много общего: отсутствие жилищных проблем, наличие автомобиля, стабильная перспективная работа.

При этом жильё среднего американца далеко не всегда является его собственностью: снимать жилое помещение в течение длительного времени считается здесь нормальной практикой. В России же отсутствие собственного жилья практически сразу исключает гражданина из числа обеспеченных.

Автомобиль представителя среднего класса США, как правило, новый, престижной марки, в России же вполне приемлемым считается вариант 5-10-летнего седана, пригнанного из Европы.

Сравнение экономических показателей двух стран

Для сравнения состояния экономики наших государств большинство аналитиков используют результаты исследований ведущих мировых рейтинговых агентств, которые свидетельствуют о том, что в 2019 году Россия опережает США только по таким показателям, как размер международных резервов и отношение госдолга к ВВП в процентах. Все остальные цифры – не в нашу пользу.

Экономические показатели США и России

Таблица: сравнение основных показателей экономики России и США в 2019 году

| Показатель | Россия | США |

| Величина внутреннего валового продукта | 1,28 трлн $ | 18,57 трлн $ |

| Величина ВВП на душу населения | 26 490 $ | 57 436 $ |

| Индекс человеческого развития | 0,804 (49-я позиция в рейтинге) | 0,920 (10-е место в мировом рейтинге) |

| Процентное отношение государственного долга к ВВП | 17% | 105% |

| Размер международных резервов | 385 млрд $ (6-е место среди всех стран мира) | 118 млрд $ (11-е место в мире) |

| МРОТ – минимальный размер оплаты труда | 130 $ в месяц (7,8 тыс. рублей) | 7,25 $ в час |

Сопоставление уровней политического развития

Оценивать степень развития демократии того или иного государства можно, опираясь на данные одного из наиболее авторитетных агентств, специализирующихся на подобных исследованиях, коим является британский исследовательский центр The Economist Intelligence Unit. Эта организация выделяет страны с достаточной степенью демократии, ограниченной демократией, а также со смешанным режимом и страны, в которых власть сконцентрирована в одних руках.

По мнению специалистов исследовательского центра, США входит в число стран с так называемой, полноценной демократией и занимает 21 позицию в мире по этому показателю.

Россия же причислена к категории стран, в которых власть сосредоточена в одних руках, и определена на 122 место из 167 возможных.

Следует отметить, однако, что в этом списке стран с достаточной степенью демократии – 25, с авторитарным режимом – 50, все остальные имеют статус государств с промежуточными показателями демократии.

Наиболее достоверные сведения относительно уровня коррумпированности различных стран публикует в своих ежегодных отчётах агентство Transparency International.Согласно данным этого источника, по степени восприимчивости государства к проявлениям коррупции на разных уровнях США сегодня занимает 18-е место в мире с 74 баллами (100 баллов означают полное отсутствие коррупции в стране). Россия в этом списке – на 131 месте с 29-ю баллами.

Сходства и отличия социальной составляющей

Если в качестве примера, взять размер бюджетных ассигнований, выделяемых ежегодно на образовательные цели, то в США этот показатель близок к 6%, а в России – около 3,5%.

Наши соотечественники, которые успели отучиться в советских вузах, а затем перебрались в США утверждают, что американское образование по сравнению с российским отличается большей адаптивностью.

Высшие и средние учебные заведения оперативно реагируют на часто изменяющиеся требования экономики, хорошо поставлена система переквалификации, получения дополнительного образования в соответствии с конъюнктурой рынка труда. Поэтому американцы достаточно легко меняют место работы, в то время как наши люди часто работают на одной должности по 20–40 лет.

Уровень обучения в России и США значительно различается

Отличительной чертой американского высшего образования можно считать его более узкую направленность: студент сфокусирован по большей части на профилирующих предметах. Российским вузам в наследство от советских времён достался более широкий круг дисциплин, которые впоследствии могут и не пригодиться, но кругозор значительно расширяют.

Пенсионная система США позволяет гражданину страны к моменту прекращения активной трудовой деятельности заработать не одну, а несколько пенсий – государственную, корпоративную, индивидуальную.

При этом только государственная пенсия выполняет функцию социальной помощи, остальные виды пенсий относятся к категории накопительных. Частные и государственные ПФ, осуществляющие деятельность в системе пенсионного обеспечения, кроме всего прочего, могут рассматриваться как долгосрочные инвестиции.

У российских пенсионеров есть возможность воспользоваться страховой, государственной и накопительной пенсией. Пенсионный возраст в России наступает у женщин в 55 лет, у мужчин – в 60 лет. Власти страны рассматривают сегодня возможность повышения пенсионного возраста для женщин до 63 лет, для мужчин – до 65 лет. В США и мужчины и женщины отправляются на пенсию в 65-67 лет.

Пенсионная система России

Размер ежемесячных пенсионных выплат в России зависит от региона проживания, например: в Москве минимальная пенсия составляет 11 561 рубль, в Санкт-Петербурге – 8 540 рублей, в Чукотском АО – 19 000 рублей.В США никогда не работавшему человеку может быть назначена помощь в размере 300 $ в месяц. Отработав в одной из американских компаний 10 лет или более, можно рассчитывать на пенсию, размер которой будет зависеть от стажа и профессии.

Самые высокие пенсии в стране получают бывшие военнослужащие и участники войн.

Цены на основные группы товаров в США и России

Сравнение двух стран выглядит наиболее наглядно, как правило, на примере сопоставления цен на продукты питания и предметы первой необходимости. Посетив один из американских супермаркетов, можно увидеть такие ценники (в долларах за фунт):

- мука- 0,5;

- рис – 0,7;

- макароны – 1,3;

- хлеб белый – 1,6;

- хлеб пшеничный – 1,9;

- фарш говяжий – 2,8;

- мясо говяжье – 4,5;

- говяжий стейк – 4,6;

- бекон – 4,8;

- свинина – 4,0;

- цыпленок – 1,3;

- грудки куриные – 3,3;

- куриные окорочка – 1,5;

- сливочное масло – 3,7;

- сыр плавленый – 4,0;

- яблоки – 1,4;

- бананы – 0,6;

- картофель – 0,7;

- помидоры – 1,4;

- капуста – 0,7;

- яйца – 1,6 (за 12 штук);

- молоко – 1,0 (за 1 литр).

Средняя заработная плата в США и России

Для владельцев автомобилей всегда актуальны цены на топливо. Если в России литр бензина в сентябре 2019 года стоит в среднем 0,69 $, то в США – 0,75 $.

Цены вполне сопоставимы, однако, принимая во внимание размер средней заработной платы в США и России, становится очевидным, что для американцев топливо гораздо доступнее.

Кроме того, в отличие от России, где цена на топливо, независимо от мировых цен на нефть, может изменяться только в сторону увеличения, в США колебания стоимости бензина и других видов топлива напрямую зависят от состояния рыночных цен на энергоносители, т. е. расценки могут и снижаться.

Заключение

Приезжая в Америку с целью остаться здесь надолго или навсегда, россиянин, как правило, стремится найти высокооплачиваемую работу или открыть собственный бизнес, получить образование или воссоединиться с членами семьи. Преимущества проживания в США на фоне российских реалий очевидны: более высокий уровень заработной платы, современная инфраструктура, высокая степень гражданских свобод.

Вместе с тем, нашему соотечественнику придется адаптироваться к новому укладу жизни и перестраивать менталитет, что достаточно сложно сделать в зрелом возрасте.

Здесь достаточно дорого стоит образование, медицина и интернет. Проживая в стране, необходимо платить большое количество налогов.

А для того, например, чтобы приобрести недвижимость, потребуется согласие лиц, проживающих по соседству.

Американцы гораздо чаще, чем россияне, улыбаются друг другу. При выборе одежды акцент делается в первую очередь на удобство. Намного реже, чем русские, американцы готовят еду дома: цены в кафе и ресторанах позволяют посещать их ежедневно.

В США чрезвычайно внимательно относятся к инвалидам: власти страны прилагают все усилия, чтобы люди с ограниченными возможностями чувствовали себя полноценными членами социума.

Многочисленные иммигранты, прибывающие ежегодно в США, на время адаптации и поиска работы имеют возможность воспользоваться различными пособиями и дотациями.

Источник: https://VisaSam.ru/emigration/vybor/zhizn-v-rossii-i-ssha.html

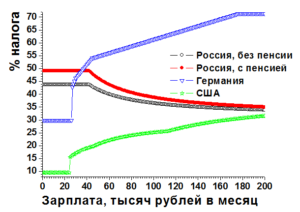

Налоги в США и России

Множество людей возмущалось моим постом про налоги и ми к нему, утверждая что “в Америке, мол, такие большие налоги, не то что в родной России“. Кроме ругани в х, я получил несколько гневных писем со ссылками на различные “доказательства” и нравоучениями. Осталось у меня ощущение, что большинству людей эта тема не ясна, и нужно её как следует растолковать.

Настоятельно рекомендую предварительно ознакомиться с моей статьёй “Налоги в США“

Где больше подоходный налог?

Однозначно — он больше в США.

Федеральный подоходный налог в Америке прогрессивный, и, например, в моём личном случае равен 18%. В зависимости от штата проживания, к нему может добавляться ещё налог штата, достигая в сумме до 28%, а в некоторых случаях — 35% от зарплаты. В России же подоходный налог — всего 13%. Это в некоторых случаях раза в два меньше, чем в США.

Всё, я признался, вы все правы!

В России очень маленький подоходный налог!

Так о чём же сыр-бор то?

О чём мы вообще тут разговариваем?

Если разговаривать о том, где ставка налогов ниже, в цифрах — то тут Россия выигрывает с огромным отрывом. Существует множество рейтингов и карт, показывающих, что в России подоходный налог чуть ли ни самый-самый маленький в мире.

Люди постят вот такие картинки, безоговорочно доказывающие превосходство России над всеми другими жалкими странами:

Но подождите. Что именно говорят утверждающие обратное? Зачем они вообще что-то утверждают?Например я утверждаю, что в США, из-за разницы в системе налогов и сборов, работнику перепадает больше денег от доходов предприятия, чем в России. Это утверждение не равноценно сухому “ставка подоходного налога ниже”. Подумайте об этом.

В этой статье мы будем говорить только о наёмных работниках, получающих зарплату. Таких людей в обоих странах — абсолютное большинство. Бизнесмены, игроки в казино, держатели акций, победители лотерей и наследники состояний здесь обсуждаться не будут.

Ставки налогов будут браться в рассчёте на Техас, просто потому что я здесь живу.

А теперь давайте разберёмся

Начнём с того, что в России и в США разные понятия “размер оклада”, или зарплаты.

В США работник платит больше разных налогов со своей зарплаты, и размер оклада указывается до их вычета. В России же с зарплаты работника вычетается только подоходный налог.

Например фраза “ты будешь получать $60,000 в год” означает в этих двух странах совершенно разные количество денег, выданные на руки. От этого сильно зависит восприятие цифр, как размера самой зарплаты, так и налогов на неё.

Представим себе ситуацию: у работодателя есть бюджет на зарплату и равен он 100 монеткам. В Америке — американским, в России — русским. Какая сумма объявляется как размер оклада? Какие налоги из неё вычитаются?

В СШАСо стороны работодателя оплачиваются:

“Cверх оклада” получается налогов в сумме 10.35%. От имевшихся 100 монеток на налоги уйдут $9.38 и на фонд зарплаты останется $90.62.Озвучивается размер оклада: $90.62При выплате зарплаты, удерживаются также налоги с работника:

Перед выплатой зарплаты от $90.62 отнимаются ещё эти 25.65% ($23.24), остаются $67.38Выплачено работнику: $67.38 | В РоссииСо стороны работодателя оплачиваются:

В сумме, “сверх оклада” работодатель в Росси доплачивает налогов ещё около 34% от зарплаты.Из изначальных 100 монеток налоги будут 25.38 рублей, и на зарплату остается 74.62 рубля.Озвучивается размер оклада: 74.62 рубляПри выплате зарплаты, с размера оклада удерживаются налоги, причитающиеся с работника:

Вычитаем из размера оклада подоходный налог в размере 9.70 рублей, остаются 64.92 рубляВыплачено работнику: 64.92 рубля |

Как вы видите, налоги очень разные и начисляются разными способами.

Но нолучается, что “съедается” ими примерно поровну — что в России, что в Америке, причём американскому работнику даже чуть больше денег осталось.

Обратите внимание, что американский работник считает что его оклад равен 90.62 долларам, тогда как русский работник знает только цифру в 74.62 рубля, и считает её размером своей зарплаты. Получив примерно одинаковое количестно денег на руки, русский работник полагает, что у него налоги меньше — ведь он знать не знает о том, сколько куда-то там выплачивает работодатель.

Кстати, вы сейчас скажете — это в Техасе нет налога штата, а в Калифорнии добавь-ка ещё 10%?А я вам отвечу что я и в российском примере не указал, к примеру, накопительной части пенсии — ещё 6% от зарплаты.

В любом случае, даже если рассматривать дорогую Калифорнию — всё равно в Америке зарплата получилась не особо отличающейся от Российской.

Постойте, а можно ли так сравнивать?

Вот здесь, например, пишут:

Самая распространенная ошибка в сравнении налогов на зарплату (и личный доход в целом) заключается в подсчете всех налогов: и тех, которые платит сам работник, и тех, которые платит за него работодатель.

Многие суммируют эти налоги и начинают ругать систему налогообложения (как правило, российскую), подразумевая, что они могли бы эти налоги получить в качестве дохода, а не делиться с государством.

Это политическая дискуссия, имеющая весьма посредственное отношение к практической: налоговые системы обеих стран придуманы задолго до того, как большинство из нас с вами в первый раз получили свою зарплату, поэтому обсуждать ее в разрезе данной темы нет никакого смысла. Корректно же сравнивать только те налоговые вычеты, которые платит непосредственно сотрудник.Бухгалтера, как высказавшаяся выше, не имеют связи с реальностью — они на “отлично” сдают свои бухгалтерские экзамены и знают на зубок все циферки, но они никогда не работали предпринимателями самостоятельно.

У предпринимателей вечная проблема — накормить своих работников. Предприниматели часто работают в убыток себе, лишь бы выплатить всем причитающуюся зарплату. Предприниматель из кожи вон лезет чтобы получить от клиента 100 долларов и смочь заплатить работнику зарплату.

И во сколько именно превратятся эти 100 долларов — это что, не имеет значения???

По моему мнению, сравнивать можно и нужно так, и только так!

А теперь поговорим о ндс и sales tax

Я нарочно не упомянул в вычислениях выше НДС, потому что многие российские компании платят налоги по упрощённой схеме. Но очень-очень многие компании платят НДС. И это прибавляет к сумме, требуемой на зарплату работнику, ещё 18%!

Сейчас в меня полятет камни от лицензированных бухгалтеров: мол, НДС никакого отношения к зарплате не имеет. Это было бы действительно так, и я не упомянул бы этого, если бы в США система не работала бы немного по-другому. В США существует так называемый Sales Tax, налог на продажу. Он прибавляется к стоимости товаров точно так же как в России прибавляется НДС.

Но вот только в отличие от России, он не применяется к огромному ассортименту товаров (многие продукты питания, например) и услуг. Практически все услуги не облагаются налогом на продажу, и поэтому множество компаний — как пример, практически все IT-компании — к Sales Tax не имеют никакого отношения.

Да, Sales Tax различен от штата к штату, в некоторых штатах его нет вообще.

Уж так получилось, что я — программист, и мне эта тема близка.

Возьмём к примеру две IT-компании, в России и в США:

| IT компания в СШААмериканские программисты, например, получают проект на те же условные $100. Клиент платит им $100. Так как они оказывают услуги, физических продуктов не продают — то Sales Tax не применяется.Сколько из этих полученных $100 американская компания может позволить выплатить в фонд зарплат? Как мы посчитали выше – $90.62Вычитаем налоги с работника (SS=6.2%, Medicare=1.45%, федеральный подоходный=18%), и получаем $67.38, которые выплачиваются работнику.У работника на руках: $67.38 | IT компания в РоссииРусские программисты получают проект на те же самые 100, только теперь рублей. Клиент платит им 100 рублей.От этих 100 рублей 18% должны быть уплачены в виде НДС, то есть на зарплатный бюджет остаются лишь 82 рубля.Теперь платим “зарплатные” налоги: 34% от зарплаты, входящей в 82 рубля уходят на ПФР, ФОМС и ФСС. Остаются 61.19 рубль. Из них ещё вычитаются 13% подоходного налога, и остаются 53.23 рубля, которые выплачиваются работнику.У работника на руках: 53.23 рубля |

В результате этого эксперимента получаем, что компания в США может выплачивать своим сотрудникам 67.38% от денег в кассе, тогда как компания в России — лишь 53.23% от тех же самых денег в кассе.

Вот вам для большей наглядности:

Получается так, что в Америке всякими налогами “съедается” 32.62% от поступающих денег, а в России — целых 46.77%, а это гораздо больше!!!

Конечно, от штата к штату, от компании к компании, от случая к случаю (в обоих странах есть куча нюансов и вариантов, типа упрощённого налогообложения, разнице в акцизных сборах, и так далее) — но в целом картина просто ошеломляющая!

Заметьте, я уже не употребляю фразу “налоги в России — выше”. Специально, чтобы ко мне опять не прицепились объяснять, почему же я в корне не прав.

Правда лишь в том, что при одних и тех же продажах, американская компания позволит себе платить сотрудникам бóльшие зарплаты. Сотрудники получат больше денег на руки. Меньшие налоги и более высокие зарплаты напрямую связаны друг с другом.Если сотрудник получает на руки больше денег — какая разница, это из-за ставки налогов или налоговых процедур или какого-то там непонятного НДС? Зачем мы этот разговор вообще затеяли? Ведь чтобы выяснить, где больше денег получают на руки!

Так что, в Америке налоги меньше?

Подведу итог — сами налоги, в среднем, в Америке не больше и не меньше чем в России. Считаются они там по-другому, прогрессивная ставка, Sales Tax вместо НДС, и прочие условия, меняющиеся от штата к штату не позволяют дать однозначного ответа. В некоторых случаях налоги получаются намного больше, в во других — намного меньше.

Что же тогда я хотел донести этой статьёй?

Всего лишь то, что заявление “в России налоги — одни из самых низких в мире“, и последующая за ним гордость за Россию и ужасание, жалость к бедным американцам — в корне неверны.

Всё у американцев в порядке 🙂

Похожие посты

Источник: https://olegblog.com/taxes-usa-russia/

Налоги в США и России — сравнительная таблица. Налоги в Америке: особенности, ставки, для малого бизннеса

Евгений Смирнов

18 мая 2018

# Нюансы бизнеса

В России на медстраховку наемного работника бизнесмен отчисляет 5,1% от оклада, в США – более чем втрое меньше – 1,45%.

- Налогообложение физических и юридических лиц

- Подоходный налог

- Налог на доходы корпораций

- Налогообложение нерезидентов

- Налогообложение пассивных доходов

- НДС в США

- Сравнительная таблица налогов США и РФ

- Самые низкие налоги в США

- Выводы

Система налогообложения бизнеса в США представляет собой сложный комплекс правовых норм, собранных в главном фискальном законе страны – «Кодексе внутренних доходов США». Согласно закону, все юридические лица и частные предприниматели, зарегистрированные на территории США, обязаны платить налоги. Американская фискальная система предусматривает 3 уровня налогообложения:

- федеральные налоги;

- налоги штатов;

- местные налоги.

Федеральное налогообложение малого бизнеса и корпораций одинаково во всех штатах.

Но муниципальные налоги и налоги штатов устанавливаются местными властями и не должны противоречить федеральному законодательству.

Для США нормальным явлением есть то, что жители одних штатов платят меньше налогов и сборов, чем, к примеру, жители Нью-Йорка, где действуют одни из самых высоких ставок.

Как правило, более высокие местные налоги объясняются повышенной экономической привлекательностью конкретного региона.

Налоги для организаций, зарегистрированных в Нью-Йорке, выше, однако в этом штате покупательная способность населения тоже выше, а значит и доходы местных компаний превышают среднестатистический уровень.

Учитывая то, что основным фискальным принципом США является справедливое распределение налогового бремени среди компаний с низкими и высокими доходами, такое положение вещей воспринимается как рациональное и не подвергается критике. Богатые платят больше – бедные пользуются налоговыми льготами.

Налогообложение физических и юридических лиц

Базовыми налогами, связанными с предпринимательской деятельностью, в США являются:

- подоходный налог;

- налог на прибыль корпораций.

Рассмотрим каждый из них отдельно.

Подоходный налог

Подоходный налог – один из наиболее весомых источников фискальных поступлений в федеральный бюджет США.

Этот налог уплачивается всеми гражданами, которые живут и получают доход на территории страны, в том числе индивидуальными предпринимателями.

Налог рассчитывается в процентном соотношении к сумме валового дохода, который включает все доходы, полученные лицом за конкретный период. Если говорить в контексте индивидуального предпринимательства, то в базу налогообложения включается:

- доход от предпринимательской деятельности;

- доход от ценных бумаг;

- доходы, полученные из других источников.

База налогообложения может быть снижена за счет разрешенных льгот и деловых издержек на получение дохода. К последним могут быть отнесены издержки на покупку и обслуживание капитальных активов, таких как земля, недвижимость, оборудование, а также текущие производственные расходы. После вычета разрешенных льгот и деловых издержек, остается сумма, которая именуется чистым доходом плательщика.

Налоговая база может быть дополнительно уменьшена за счет необлагаемого налогом минимального дохода, который для разных категорий граждан варьируется в зависимости от семейного и социального статуса (одинокие люди, главы семей с иждивенцами, супружеские пары, пожилые люди, инвалиды). Из базы налогообложения также вычитаются благотворительные взносы, уплаченные местные налоги и налоги штата, алименты, проценты по ипотеке и т. п. После всех вычетов остается так называемый налогооблагаемый доход.

Ставка федерального подоходного налога в США составляет от 15 до 39%, в зависимости от размера прибыли. К примеру, компания, годовой доход которой не превышает 50 000 долларов, платит федеральный подоходный налог в размере 15%.

Юридические лица, чей годовой доход составляет от 100 000 до 335 000 долларов, платят налог в размере 22 250 долларов + 39% от каждого доллара свыше 100 000. В то же время компании с годовым доходом от 18 333 333 долларов платят корпоративных подоходный налог в размере 35%.

Такая система обеспечивает справедливое налогообложение малого бизнеса и, так называемых «локомотивов» американской экономики.

Фискальное законодательство США, если говорить о подоходном налоге, предусматривает множество льгот и возможностей снизить базу налогообложения.Этот механизм сложный и направлен на справедливое перераспределение фискальной нагрузки между более платежеспособными и менее платежеспособными налогоплательщиками.

Подоходный налог относится к федеральным налогам, но может также взиматься в отдельных административно-территориальных единицах, однако в гораздо меньшем объеме, чем на федеральном уровне.

Фактически, налог на малый бизнес представлен в США именно подоходным налогом. Индивидуальный предприниматель как самозанятое лицо также должен производить дополнительные отчисления в фонды социального страхования – то, что за наемных работников делают работодатели.

Налог на доходы корпораций

Корпоративный налог уплачивается американскими компаниями со всех доходов, полученных как в пределах страны, так и заграницей.

Учитывая то, что международные корпорации вынуждены также платить налоги в тех странах, в которых ведут свой бизнес, фискальная система США предусматривает механизм защиты от двойного налогообложения.

Компании-плательщику возмещаются налоги, уплаченные за границей, в лимитах установленной налоговой ставки.

Налог на доходы корпораций взимается и на федеральном уровне, и на уровне штатов. Уплата налога осуществляется вместе с предоставлением годового отчета, крайний срок подачи которого – 15 марта следующего за отчетным года.

Корпорация, зарегистрированная в США, должна встать на налоговый учет в федеральную фискальную службу Internal Revenue Service. Важно понимать, что под категорию «корпорация» попадает далеко не каждое юридическое лицо.

В американской фискальной практике юридические лица разделяются на такие категории, как товарищества (partnership) и корпорации (corporation).

Товарищества являются аналогом российских обществ с ограниченной ответственностью и не являются плательщиками налога на доходы корпораций.

Участники товарищества (аналог – учредители) распределяют между собой доход компании и каждый по отдельности уплачивают подоходный налог.Что касается корпораций, то юридические лица этой организационной формы уплачивают налог на доход корпораций, фискальной базой для которого является прибыль компании.

В то же время доходы акционеров, распределенные в качестве дивидендов, также подлежат налогообложению.

Являясь частными лицами, акционеры (каждый по отдельности) декларируют свой доход в виде дивидендов и уплачивают подоходный налог.

Ставка налога на прибыль в Америке не является фиксированной для всех. Налог на доходы корпораций предусматривает льготный режим для отдельных плательщиков. Так, в законе предусмотрено два варианта налогообложения корпораций, относящихся к категории малого или среднего бизнеса. Корпорации-плательщики делятся на две категории: S-корпорации и C-корпорации.

Для того чтобы воспользоваться налоговым режимом, предусмотренным для S-корпораций, юридическое лицо должно соответствовать следующим критериям:

- являться американской компанией;

- иметь в составе акционеров не более 35 граждан США или резидентов;

- все акционеры-резиденты должны соответствовать параметрам, описанным в подглаве «S»;

- не являться филиалом другой корпорации;

- эмитировать только один тип акций и не являться владельцем более 80% акций другой компании;

- не являться банком, страховой компанией, кредитной или строительной организацией.

Если корпорация не соответствует всем вышеперечисленным условиям, тогда её доходы подлежат налогообложению в соответствии с режимом «С». Базой налогообложения для таких компаний выступает валовая выручка от такой деятельности, как:

- продажа товаров и услуг;

- получение дивидендов;

- получение рентных платежей;

- продажа ценных бумаг;

- другая коммерческая деятельность.

При этом база налогообложения уменьшается на сумму предусмотренных законом скидок, которые могут быть обычными и специальными. К обычным скидкам относятся:

- выплата заработной платы работникам;

- налоги местного уровня и уровня штата;

- платежи в фонд соцстрахования;

- рентные платежи;

- издержки на ремонт и амортизацию;

- издержки на научно-исследовательскую деятельность;

- рекламные расходы;

- выплаты процентов за пользование кредитными средствами;

- безнадежные долги.

К специальным скидкам относятся:

- расходы на некоторые виды деятельности компаний, которые государство признает социально-необходимыми и стратегически важными;

- издержки на мероприятия и технологии, связанные с охраной природы;

- чистые операционные убытки.

Также в налоговую базу не включается от 85 до 100% от суммы полученных дивидендов, что тоже является специальной скидкой.

Налог на доходы корпораций рассчитывается на чистую прибыль за вычетом предусмотренных законом льгот. Важно то, что в первые 3 года своей деятельности корпорации освобождаются от уплаты этого налога, и только с 4-го года налоги взимаются на федеральном, штатном и местном уровнях.

Налогообложение нерезидентов

Если юридическое лицо было зарегистрировано согласно законодательству США, тогда оно является налоговым резидентом.

Прибыль компаний-резидентов облагается налогом для юрлиц вне зависимости от того, получена ли прибыль на территории США или за её пределами.

Если головная компания-резидент имеет дочерние подразделения в других странах, которые возвращают прибыль головной компании, то эта прибыль в обязательном порядке подлежит налогообложению.

Налогообложение нерезидентов США осуществляется по следующему принципу.

Если иностранная компания получает прибыль в результате ведения предпринимательской деятельности на территории США, то эта прибыль подлежит налогообложению.

При этом налогом облагается прибыль от любой финансовой или торговой деятельности. Так же как и американские компании, нерезиденты имеют право на ряд налоговых скидок, предусмотренных законом.

Налогообложение пассивных доходов

Среди американских компаний довольно распространенной практикой является владение одной компанией акциями других компаний. В этом случае юридическое лицо-владелец акций, получая дивиденды, обязано заплатить с них налоги. Поскольку общий налог включает федеральный налог и налог штата, то конечная ставка разнится в зависимости от места регистрации налогоплательщика.

Также в США практикуется налог на прирост капитала. Доходы, получаемые от прироста капитала, в обязательном порядке включаются в прибыль и подлежат налогообложению.

В процессе расчета размера дохода от прироста капитала учитываются также капитализационные убытки.Это позволяет американским компаниям использовать убыточную деятельность для того, чтобы уменьшать базу налогообложения в последующих отчетных периодах. Согласно закону, делать это можно в течение 20 лет.

НДС в США

Многих предпринимателей, особенно выходцев с постсоветского пространства, интересует, сколько процентов составляет НДС в Америке. Сразу надо отметить – НДС в США на федеральном уровне не применяется. Тем не менее, в США существует некий аналог НДС на уровне штатов и называется он налогом с продаж. Ставка этого налога зависит от таких параметров, как:

- Штат. Каждая территориальная единица устанавливает свой налог с продаж в зависимости от экономической специфики региона.

- Товар. Как правило, редкая продукция, которая не распространена широко, облагается в США большим налогом с продаж, чем популярные товары широкого потребления.

- Производитель. Импортная продукция, как правило, облагается налогом с продаж по более высокой ставке.

Отличием налога с продаж от привычного НДС заключается в том, что он не включается в стоимость товара и платится покупателем отдельно, в размере, предусмотренном законодательством конкретного штата.

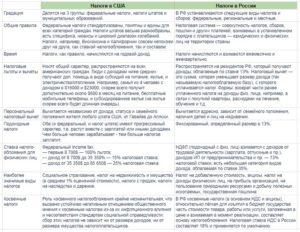

Сравнительная таблица налогов США и РФ

Ниже приведена сравнительная таблица, по которой можно в общих чертах понять, чем принципиально отличаются системы налогообложения в США и РФ.

| Налоги в США | Налоги в РФ | |

| Уровни налогообложения | Федеральные налоги,налоги штатов,муниципальные налоги | Федеральные налоги,региональные налоги,местные налоги |

| Срок начисления | Большинство налогов начисляется на годовой доход | Начисление и взимание налогов осуществляется ежеквартально и ежемесячно |

| Подоходные налоги | Прогрессивная ставка, которая увеличивается с ростом дохода | Фиксированная ставка 13% |

| Налог на бизнес | Налог на доход корпораций имеет прогрессивную ставку | В зависимости от формы налогообложения |

| НДС | Налог на продажи варьируется в зависимости от штата, группы товаров и места производства продукции | Ставка НДС составляет 20% |

| Косвенное налогообложение | В США развито слабо из-за несоответствия принципам равномерного распределения доходов | Представлено налогом на добавленную стоимость и акцизными сборами, взимаемыми непосредственно при покупке товара |

Самые низкие налоги в США

Для того чтобы определить наиболее привлекательные с точки зрения налогообложения американские штаты, предлагаем ознакомиться с нижеприведенной таблицей. В качестве критериев привлекательности были выбраны такие параметры:

- подоходный налог;

- налог с продаж;

- налог на топливо.

| Штат | Подоходный налог | Налог с продаж | Налог на топливо |

Источник: https://Delen.ru/nyuansy-biznesa/nalogi-v-amerike-dlja-biznesa.html

Налоги у них и у нас (Россия VS США) — Право на vc.ru

Бурные дискуссии о зарплатных налогах в России и США не покидают популярные медиа.

Рената Ахунова, партнер FormulaVC помогла на примере четко посчитать, где «выгоднее» получать зарплату в наличных деньгах — там или тут.

Рената Ахунова

Вариаций с расчетом налогов на персональный доход довольно много в обеих странах. В США они зависят от семейного статуса человека, размера его годовых доходов и их источников и т.д. и т.п. В обеих странах имеются различные льготы, как и различные виды налогов.

Поэтому, чтобы сократить вариативность, расчет в данной статье сделан по налогам на доход (НДФЛ или income tax) для наемного сотрудника с гражданством страны, в которой он получает зарплату, проживающего большую часть года в этой стране, не состоящего в браке, не содержащего ни детей, ни пожилых родителей, не имеющего дополнительного дохода и специфических расходов, уменьшающих его стандартный доход, для которого учитываются только стандартные льготы и зарплата (оклад) которого составляет $7,100 или 228 620 руб. (по курсу $1 = 32.3 руб.) в месяц, а сотрудник США проживает в штате Калифорния. Из расчета исключен доход персонажа как предпринимателя – это совершенно другая история.

Самая распространенная ошибка в сравнении налогов на зарплату (и личный доход в целом) заключается в подсчете всех налогов: и тех, которые платит сам работник, и тех, которые платит за него работодатель.

Многие суммируют эти налоги и начинают ругать систему налогообложения (как правило, российскую), подразумевая, что они могли бы эти налоги получить в качестве дохода, а не делиться с государством.

Это политическая дискуссия, имеющая весьма посредственное отношение к практической: налоговые системы обеих стран придуманы задолго до того, как большинство из нас с вами в первый раз получили свою зарплату, поэтому обсуждать ее в разрезе данной темы нет никакого смысла. Корректно же сравнивать только те налоговые вычеты, которые платит непосредственно сотрудник.

Грубо говоря: сотруднику назначен оклад N руб., из которого будут вычтены налоги A1, A2, A3 и т.д.

(формула: зарплата «на руки» = N – A1 – A2 – A3…), а налоги B1, B2, B3 заплатит работодатель – эти суммы сотруднику никаким образом не удалось бы получить, но он их и не вычитает из своего дохода «на руки», поэтому их надо знать, но на уровень текущего благосостояния они формально никак не влияют (пенсию не обсуждаем).

Поскольку в России сотрудник выплачивает из своего оклада сам только налог на доход, мы решили и для «американского» сотрудника просчитать только этот же самый налог. Однако помните, что в США сотрудник платит и некоторые другие налоги в дополнении к этому.

Итак, наемный сотрудник российской компании, получает «на руки» 198 899 руб. из своих законных 228 620 руб. месячного оклада. Формула расчета крайне проста:

228 620 руб. – (228 620 руб. * 13%) = 198 899 руб

где 13% — налог на доход физических лиц (НДФЛ), составляющий 29 721 руб. в месяц или 356 652 руб. в год (или $11,076 по заданному выше валютному курсу).

На сэкономленные деньги купил машину

Расчет наемного сотрудника американской компании немного сложнее. В описании портрета этого сотрудника в начале статьи мы оговорились, что у него нет никаких дополнительных доходов и специфических расходов (например, расходы на нужды работодателя компенсируются, как и в России), поэтому считаем его «простой» годовой доход:

$7,100 * 12 мес. = $85,200

Этот доход сотрудник уменьшает на стандартный вычет, который существуют в США «по умолчанию»: государством признается, что налогоплательщик может иметь определенные расходы, на сумму которых справедливо уменьшить его доход.

Сумму таких расходов можно либо высчитывать непосредственно по чекам с определенными лимитами и сложными формулами, либо вычитать стандартный размер такой льготы, признанный средним по стране — $5,950 (2012 г.

, каждый год размер такого вычета может меняться):

$85,200 — $5,950 = $79,250

Кроме этого, годовой доход уменьшается на сумму содержания члена семьи (персональный вычет): в нашем случае, у сотрудника есть только он сам, поэтому он может вычесть $3,800, признанных средней суммой такого содержания по стране:

$79,250 — $3,800 = $75,450

— это и будет налогооблагаемым годовым доходом нашего персонажа

Из этой суммы вычисляется федеральный налог на доход, который тем больше, чем больше таковой доход, и рассчитывается по хитроумной формуле, называемой «прогрессивной шкалой»:

- первые $8,700 дохода облагаются 10%-ой ставкой налога на доход.

- доход от $8,700 до $35,350 – 15% ставкой, а

- доход от $35,500 до $85,650 – 25% ставкой и т.п., а формула расчета федерального налога на доход будет такой:

$40,100 * 25% = $10,025

итого федеральный налог на доход составит:

$870 + $3,998 + $10,025 = $14,893

Почему подчеркивается, что это федеральный налог на доход? Потому что наш сотрудник работает в штате Калифорния, который облагает доход своих налогоплательщиков дополнительным налогом. Принцип расчета схож, но штат имеет другие нормативы и ставки.

Так, стандартный вычет равняется $3,841 (федеральный — $5,950), а персональный вычет (именуется «налоговым кредитом» и вычитается из суммы итогового налога штата) – всего $104 (федеральный — $3,800), соответственно налог штата на доход будет рассчитываться от суммы $81,329:

$85,200 — $3,841 — $102 = $81,359

Аналогично федеральному налогу, налог штата рассчитывается по прогрессивной шкале, но с другими ставками, и будет выглядеть так:

$32,417 * 9.3% = $3,015,

итого налог штата Калифорния на доход составит:

$75 + $204 + $409+ $650 + $816 + $3,015 = $5,169

Из суммы этого налога штата вычитаем вышеупомянутый налоговый кредит в $104 и получаем $5,065.

Мы почти закончили.

Итого, сумма федерального и калифорнийского налогов на доход равняется $19,958:

$14,893 + $,065 = $19,958

— что почти в два раза больше, чем сумма налога, которую этот сотрудник заплатил бы в России со своего оклада ($11,076), а эффективная ставка налога на доход получается почти 23,4% вместо российских 13%.

***

Прим. редактора: я всегда знал, что в России работать выгоднее!

Источник: https://vc.ru/legal/2243-usa-vs-russa-0-1

Налоговая система США

«В жизни нельзя избежать двух вещей: смерти и налогов»

Бенджамин Франклин

В 20 веке система налогообложения США, наряду с банковской, денежной и бюджетной, пережила множество реформ и «налоговых революций», а сегодня она считается одной из самых развитых в мире. Большое количество сборов и льгот делает эту систему гибкой и социально ориентированной, но в то же время сложной и запутанной. Что же, давайте разбираться.

Краткая характеристика налоговой системы США

- Налоговая ставка в США считается высокой. В среднем, житель страны отдаёт государству 35% от своего дохода, но из-за большого количества льгот этот процент можно легально уменьшить.

- Прямые налоги преобладают над косвенными. Жители всегда знают, каких начислений ждать в будущем месяце.

- Налоговая ставка рассчитывается по прогрессивной шкале. Если говорить о налоговой системе США кратко, то, чем больше денег зарабатываешь, тем выше налог на доход.

- Исходя из предыдущего пункта — социальная ориентированность системы налогообложения.

Прогрессивная шкала позволяет перераспределять деньги в обществе и поддерживать незащищенные слои населения.

Структура

В Соединенных Штатах используется трёхуровневая налоговая система: федеральные налоги, налоги штата и муниципальные сборы. Получается, что один тип налога может быть уплачен в бюджет для каждого из уровней, причем по разной налоговой ставке.

Рассмотрим каждый из уровней подробнее.

Федеральные налоговые сборы рассчитываются по прогрессивной шкале и поступают в федеральный бюджет.

Налоги штата составляют 80% его бюджета. Каждый штат самостоятельно устанавливает процентную ставку. Чем выше уровень жизни в штате, тем выше и налогообложение – тут всё логично.

Муниципальные платежи поступают в бюджет города. Но в отличие от штатов, большая часть бюджета городов складывается не из налогов, а из государственных субсидий и грантов, так что налоговую ставку нельзя назвать высокой – от 1% до 3%.

Виды налогов

- Подоходный налог, взимаемый с доходов. Принцип расчёта процента нам уже знаком: чем больше зарабатываешь, тем больше отдаешь государству. Но есть и нюансы. Во-первых, доход начинает облагаться налогом только достигнув установленного минимального уровня (сумма зависит от многих факторов – возраста, наличия в семье детей и так далее).

Во-вторых, налоговый взнос одинокого человека и семьянина будет рассчитываться по-разному, так как у людей, состоящих в браке, доход считается общим. Наконец, на федеральном уровне этот платёж обязателен, а вот на уровне штата – не всегда. Так, например, в 9 штатах личные доходы жителей не облагаются налогом вовсе.

- Налог на нужды социального страхования идёт на обеспечение пенсии в будущем (к слову, как и в России, она зависит от рабочего стажа и уровня дохода), а также на выплаты в случае получения травм, инвалидности.

- Налог на прибыль касается только юридических лиц, то есть компаний и корпораций. Налогом облагается чистая прибыль предприятия.

- Налог на имущество распространяется на недвижимость, автомобили, ценные бумаги, в общем, на всё. К счастью, его процент невысокий (варьируется от 1 до 4%), что не мешает налогу обеспечивать 80% бюджета любого штата.

- Топливный сбор заложен в стоимость бензина.

- Знаменитый налог на товары и продукты, о котором узнаешь только при оплате покупки на кассе. В американских магазинах ценник товара указывает его стоимость без учёта налога. Налог этот везде разный, так как устанавливается штатом.

- Налог на медицину – это сборы на социальные нужды, они позволяют малоимущим и пожилым людям пользоваться медицинскими услугами бесплатно.

Всё перечисленное – основные виды налоговых сборов. Есть и другие, например, налог на ликвидацию безработицы или экологический налог.

А что с предпринимателями?

А у предпринимателей в США всё довольно-таки неплохо. Налоговый сбор взимается с чистой прибыли компании. Чистую прибыль можно рассчитать, если вычесть из общего дохода компании следующие издержки:

- заработная плата сотрудников

- отчисления на социальное обеспечение сотрудников

- расходы содержание помещения (аренда, ремонт)

- расходы на амортизацию

- затраты на рекламу

- проценты по кредитным выплатам

- операционные убытки

Небольшое предприятие в среднем будет платить государству 15% со своей чистой прибыли. Ставка процента прогрессивная, так что, чем меньше предприятие, тем ниже налоговые взносы – удобно для малого бизнеса.

Помимо этого, предприниматель может воспользоваться дополнительными льготами. Одной из наиболее популярных является инвестиционный налоговый кредит, который даёт возможность не уплачивать налог в период окупаемости капиталозатрат, то есть, по сути, государство временно финансирует предприятие.

Подводные камни

Есть у налоговой системы США свои особенности.

Первое: прогрессивная шкала как повод для споров. С одной стороны, прогрессивная ставка помогает перераспределять доходы в обществе, с другой – не каждый гражданин с высоким доходом готов отдавать половину своего дохода государству.

Второе: уклонение от уплаты быстро вычисляется и наказывается (лишением свободы и дополнительными штрафами). Единственный способ увильнуть от уплаты – это отказаться от гражданства, правда, в этом случае вам всё равно придётся платить налоги ещё 10 лет. Так что способ, как видите, не самый эффективный.

Третье: три уровня налогообложения – причина бесконечной бумажной волокиты. Заполнение деклараций отнимает не один час времени.

Сравнение налоговой системы США и России

Реформирование российской налоговой системы давно является темой горячих споров, в ходе которых её часто сравнивают с системой налогообложения США. Действительно, системы обеих стран объединяет три уровня налогообложения (федеральный, региональный и местный). Но есть и ключевые различия.

Во-первых, система налогообложения США характеризуется прогрессивной шкалой налоговых отчислений. Нет чётко установленного процента сборов, он варьируется в зависимости от уровня доходов, места проживания, возраста, семейного положения.

Во-вторых, в США преобладают прямые налоги, а в России – косвенные.

В-третьих, местные бюджеты штатов и городов являются превалирующими получателями налоговых сборов, что противоположно российской системе.Наконец, если в России сокрытие истинных доходов и уменьшение базы налогообложения – обыденная практика, то в США это – налоговое преступление. От налогообложения в Америке никак не скрыться, так что изречение Бенджамина Франклина как нельзя лучше раскрывает понятие и сущность налоговой системы США.

В дополнение

Традиционно в России принято использовать аргумент о непомерно высоких налогах, которые платят жители западных стран, в том числе и граждане США. Отчасти это неверно. Ниже приведен простой и наглядный сравнительный анализ налоговых выплат в двух стран.

Налогообложение частных лиц в США и РФ:

Налогообложение компаний в США и РФ:

Источник: http://surzhyk.info/nalogovaya-sistema-ssha/