Вы можете легко снизить размер платежа по кредиту. Почему об этом молчат банки!?

Опубликовано: 25.04.2019г.

Содержание

Вы можете легко снизить размер платежа по кредиту. Почему об этом молчат банки!? – Stroim24.info

Банкам и кредитным организациям не выгодно рассказывать своим клиентам о том, что существует возможность уменьшения платежей по кредиту. Это нормально, ведь никто не будет работать себе в ущерб. задача банка – получение предельной прибыли от кредитуемого лица в виде процентов по установленной ставке.

В действительности же, имеются вполне легальные способы, помогающие уменьшить ежемесячный платеж. Все такие методы условно можно разделить на две большие группы – добровольное соглашение с банком либо разбирательство в суде.

Мирное решение вопроса в приоритете, поскольку судебное разбирательство может затянуться на неопределенный срок. При этом требует времени, нервов и финансовых средств. Кроме того, существует риск, что судебное разбирательство не даст нужного результата.

Когда кредитная организация отказывается заключить соглашение с должником, то выход один – идти в суд. Судебная практика на сегодняшний момент такова, что суд чаще всего становится на сторону банка либо удовлетворяет иск клиента в частичной форме.

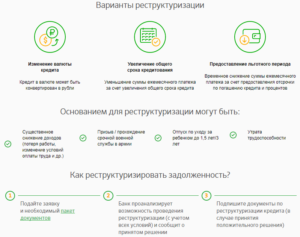

Реструктуризация задолженности

В ситуации, когда материальное положение должника резко ухудшается, он не может выплачивать сам кредит и проценты по нему, то рекомендуется пойти в банк и написать заявление с просьбой о реструктуризации задолженности. В заявлении требуется описать всю ситуацию, назвать причины материальных проблем. Также следует подтвердить документально, что финансовое положение действительно ухудшилось.

Банку для ознакомления надо представить документы:

Рекомендуем к прочтению:Вы можете оказаться поручителем по кредиту, даже не подозревая об этом. Будьте осторожны!

- Справка о заработной плате с места работы (если должник официально работает).

- Копию трудовой книжки (если было увольнение с работы).

- Свидетельство о рождении ребенка.

- Другие документы. Например, если причина тяжелого материального положения – какое-то заболевание, то справка от медицинского специалиста, чеки, свидетельствующие о покупке дорогостоящих медикаментов и пр.

Статья в тему: Как почистить и разделать стерлядь в домашних условиях

Иногда банки мирно договариваются с клиентом, а в некоторых случаях на заявление должник получает отказ. Как правило, причины оного банковская организация не объясняет. Но чаще всего банки идут навстречу, поскольку отказ приведет к судебной тяжбе, взыскиванию задолженности через судебных приставов – а все это требует затрат со стороны кредитора.

При положительном решении относительно заявления банк может предложить такие условия дальнейшего сотрудничества:

- увеличить срок возмещения задолженности и снизить ежемесячный платеж;

- отсрочить погашение долгов на несколько месяцев, без использования неустойки;

- уменьшить общую процентную ставку по кредитным обязательствам.

Важный момент – причина, позволяющая просить реструктуризацию задолженности, должна быть уважительной, подтверждена официальными документами. Кроме этого, у должника не должно быть просрочки по кредиту, он не находится в «черном списке» неплательщиков.

Взятие нового кредита для погашения старой задолженности

Вполне универсальный вариант, который в один момент позволяет погасить всю задолженность перед банком. Если выявляются финансовые трудности, то многие люди прибегают к процедуре рефинансирования. Иными словами, в другом банке берут новый кредит, и за счет оного погашают старые кредитные обязательства.

Выгодно осуществлять рефинансирования, если банки предлагают взять кредит с более лояльными условиями – ставка меньше, чем в первом случае.

Главное – взять второй раз именно ту сумму, которая необходима для погашения долга.Многие граждане, которых банковские организации заманивают выгодными условиями (ставка же меньше), берут больше, вследствие чего приходится платить уже по двум кредитам. Так из финансовой ямы не выберешься.

Также должник может воспользоваться государственными дотациями для погашения задолженности. Например, он может погасить долги с материнского капитала, взять квартиру в ипотеку по низкой ставке 6% и пр.

Рекомендуем к прочтению:Вы можете не только полностью погасить кредит, но еще и заработать на этом! Проверенные и действенные советы

Изменение договора по обоюдному соглашению сторон

Заемщик может попробовать договориться с банком, чтобы изменить условия кредитного соглашения. При этом надо учитывать, что соглашение должно быть обоюдным. Аргументировать свою просьбу можно тем, что клиент нашел другой банк, где ему предложили более выгодные условия.

Если банковская организация не хочет терять своего клиента, то она соглашается на изменение условий договора. Однако это происходит достаточно редко, на практике такие случаи единичны. В большинстве случаев клиент получает отказ.

Уменьшение ежемесячного кредитного платежа через суд

Если перечисленные ранее способы не подходят либо не дают положительного результата, то остается только один выход – судебное разбирательство. Но практика многих клиентов показывает, что разрешение вопроса в судебном порядке – сложная задача. Можно получить кое-какие послабления в отношении неустойки, если она имелась после просрочки задолженности.

На законодательном уровне закреплено, что гражданин РФ имеет право обратиться в суд с требованием принудительного снижения суммы неустойки вследствие тяжелого материального положения.

Если должник хочет, чтобы суд уменьшил процентную ставку, то, скорее всего, его ожидает отрицательный вердикт. Даже причина – скачки валютного курса, не аргумент для суда. Судьи придерживаются такой позиции – заемщик знал, с какими условиями подписывает договор, соответственно, должен строго соблюдать все кредитные обязательства.

К исключению можно отнести действительно большой процент по кредиту. В этом случае прошение суд удовлетворит. Но при условии, что кредит был взят не у банка, а у микрофинансовой организации. Это же касается кредитов, когда годовой процент 200% и больше.

(1 оценок)

Поделитесь с друзьями в соц.сетях

Источник: https://stroim24.info/vy-mozhete-legko-snizit-razmer-platezha-po-kreditu-pochemu-ob-etom-molchat-banki/

Как повлиять на одобрение кредита? Раскрываем секреты банков

Любой гражданин, который подает заявку в банк, рассчитывает на одобрение кредита. Каждый банк применяет свои алгоритмы рассмотрения заявок и оценки кредитоспособности потенциального заемщика. Хотя критерии банков разные, но в целом подход к рассмотрению заявки одинаковый. Вот и выясним, что же нужно сделать, чтобы вашу заявку одобрили.

Внешний вид заемщика и его состояние

Как только вы вошли в отделение банка, вас сразу начинают оценивать. Менеджер, который принимает заявку, не выносит никаких решений, но он принимает заявку от потенциального заемщика, и есть моменты, на которые он может повлиять.

Работа менеджера — это не только анкетирование клиента, он также совершает проверки заемщика на предмет полога данных и оценивает его внешний вид и состояние. В самой заявке на кредит, которую заполняет сотрудник банка, содержатся не только поля с анкетными данными заявителя. Эти поля заполняет менеджер, поэтому:

1. Приходите в банк опрятным. Если вы придете за кредитом грязным, то о вас могут подумать, как о мошеннике. Это можно охарактеризовать, как несоответствие внешнего вида и сведений в анкете. Менеджер укажет это в анкете, и в сомнительных ситуация это может стать аргументом в пользу отказного решения.

2. Никогда не посещайте банк в алкогольном или наркотическом опьянении, а также после бурного застолья. Менеджер поставит отметку, что заявитель пьян, после поступит автоматический отказ.3. Будьте вежливым с менеджером. Он хоть и не принимает решений, но определенную толику влияния на одобрение имеет. Если в его глазах вы будете выглядеть, как хороший заемщик, он укажет это в анкете в специальных служебных полях.

Самое важное — оценка кредитоспособности

Одобрение банка на кредит зависит от вашей кредитоспособности. Если вы получаете зарплату в 20000 рублей, то на миллион претендовать бессмысленно. Ваш доход должен быть соразмерен ежемесячному платежу. Банк обязательно будет анализировать ваши доходы и расходы, чтобы понять, какую сумму вы можете потянуть.

При этом учитываются ежемесячные траты заемщика. Например, на аренду жилья и на выполнение других кредитных обязательств. При составлении заявки вам обязательно будут спрашивать о расходной части вашего бюджета.

Но не обязательно рассказывать обо всем. Вы можете умолчать о том, что тратите деньги на обучение ребенка или посылаете деньги родителям.

Эта информация понизит вашу кредитоспособность, поэтому лучше вовсе не говорить о подобных статьях расходов.

Несколько советов:

- Процент одобрения кредита будет выше, если вы докажете документально как можно больше источников своего дохода.От этого ваша кредитоспособность становится выше.

- Не обязательно подробно рассказывать о не очевидных расходных статьях вашего бюджета.

- Если в вашем паспорте нет отметки о детях, не обязательно говорить о их наличии банку. Дети — иждивенцы, которые снижают вашу кредитоспособность.

Если у вас испорчена кредитная история

Самый простой вариант — взять микрокредит. Таким образом достигается две цели — вы исправляете свою кредитную историю и получаете нужные вам деньги. Мы рекомендуем вам использовать следующие сервисы:

- Займер — само название говорит за себя, довольно старый ресурс с проверенной репутацией — Займер

- Турбозайм- быстрое решение онлайн без посещения офиса — турбозайм

Рекомендуем подавать заявки сразу во все сервисы, тогда вероятность получения кредита сильно возрастет, даже если у вас испорчена кредитная история.

Набираем баллы при скоринге

Уже давно при рассмотрении кредитных заявок банки применяют скоринговые программы. Именно такие программы в первую очередь проводят оценку анкет потенциальных заемщиков.

Система построена на присвоении определенного количества баллов за каждый анкетный пункт. Чем выше баллов набрал клиент при скоринге, тем выше вероятность одобрения. В таком случае либо автоматически приходит одобрение, либо заявка уходит на следующий этап рассмотрения, все зависит от типа кредитной программы. Если гражданин не набирает нужного количества баллов, ему приходит отказ.

За что дают наибольшие баллы:

- Состояние в браке.

- Большой стаж (чем больше, тем выше балл).

- Руководящая должность.

- Возраст (высший бал у среднего возраста).

- Цель кредита (меньший балл у не целевых кредитов).

- Должность государственного служащего.

- Наличие в собственности недвижимости.

- Собственный автомобиль.

- Хорошая кредитная история.

- Отсутствие кредитных долгов.

- Отсутствие детей, иждивенцев.

- Высшее образование.

Это примерные статьи, которые принесут наибольшее количество балов при скоринговой оценке заемщика. В каждом банке своя система оценки клиентов и свои рамки баллов, но принцип работы все равно везде одинаковый. Но наиболее важным пунктом является ваша КИ, как проверить кредитную историю можете узнать из этой статьи — http://fin-kredit.info/proveryaem-kreditnuyu-istoriyu-onlajn-besplatno/

Как повлиять на одобрении при онлайн—оформлении кредита?

Многие банки применяют в работе сервисы по приему анкет от граждан через интернет. В этом случае заявку принимает не менеджер, а заявитель сам заполняет свою анкету, не выходя из дома. Для заявителя этого хорошо, потому что он избегает оценки менеджера, банк принимает к сведению только указанную там информацию.

Если пришло по вашей заявке на кредит одобрение онлайн, вы приглашаетесь в банк на выдачу средств. Но пока что решение предварительное, в офисе вам могут озвучить отказ по следующим причинам:

- вы неверно указали данные документов (ошибок и опечаток быть не должно);

- ваши документы вызвали подозрение (испорчены, порваны, залиты водой и пр.);

- доход, указанный в онлайн—анкете, не соответствует доходу, прописанному в справке 2НДФЛ;

- подозрение в мошенничестве.

Если после одобрения кредита банк не видит причин, чтобы отказать в выдаче средств, то вы получаете деньги. Так что, будьте внимательны при самостоятельно заполнении онлайн—анкеты.

Источник: http://fin-kredit.info/kak-povliyat-na-odobrenie-kredita-raskryvaem-sekrety-bankov/

Как уменьшить платёж по ипотеке в Сбербанке — FINFEX.ru

За последние 2 года, все более актуальным вопросом для многих граждан России, оформивших ипотечное кредитование, стал вопрос о возможности снижения размера процентной ставки или вовсе: как уменьшить платёж по ипотеке в Сбербанке.

Конечно, раньше кредитные специалисты чаще всего давали отказ в подобных заявках, ведь клиенты осознанно подписывали документы и понимали все возможные риски.

Но благодаря государственной поддержке населения, и снижению ставки процента на 3-4 пункта от ранее установленной, многие решили воспользоваться услугой перекредитования или уменьшения размера платежа по ипотечному кредиту в Сбербанке.

Кому доступно сокращение платежа по ипотеке

Практически каждый заемщик может столкнуться с ситуацией, когда у него пропадает возможность оплачивать ранее взятый займ на прежних условиях. Причин этому может быть масса, от потери трудоспособности до увольнения с прежнего места работы. Но это не повод для паники, существует масса способов повлиять на размер ежемесячного платежа по ипотеке в Сбербанке России:

- стать клиентом Сбербанка и получать на его карту зарплату или пенсию, или просто хранить на счетах собственные деньги;

- быть надежным заемщиком, своевременно выплачивающим свои обязательства.

Основания для снижения платежа, если ипотечный кредит уже оформлен, будут довольно ограниченными. Банку необходимо будет предоставить веский аргумент на изменение ранее составленного договора и графика погашения кредита.

Можно выделить несколько действительно веских причин:

- появление в семье младенца — банки обязуются оформлять отсрочку молодым семьям до 3 лет, с возможностью частичной уплаты только суммы процентов, основная часть долга временно замораживается;

- при возможности внести сразу серьезную сумму, можно подать заявку на пересмотр условий кредитования и соответствующего уменьшения ежемесячного платежа;

- предоставление подтверждений ухудшения материального положения;

- предоставление дополнительного залога.

Кто не сможет уменьшить ставку по ипотеке

Сразу нужно отметить что программы по снижению размера ежемесячного платежа по ипотеке доступны далеко не всем. Есть категории граждан, которым банк может не пойти на уступки. Условия, при которых вам вероятнее всего откажут в реструктуризации ипотечного кредита:

- наличие просрочек по ежемесячным платежам;

- общая сумма задолженности составляет минимум 500 000 (пятьсот тысяч) рублей;

- процедура пересмотра доступна только по прошествии 1 года с оформления займа;

- повторная реструктуризация невозможна.

: Образец соглашения о выделении доли детям в квартире

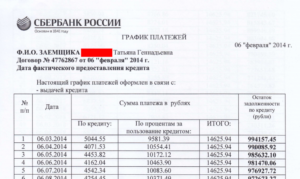

Из чего складывается ежемесячный платеж

Сумма ежемесячного платежа — это совокупность элементов, которые носят общий характер для всех заемщиков. В эту сумму входят:

- Общая сумма кредита, разбитая на определенное количество месяцев;

- Начисленные проценты;

- Дополнительные комиссии, если это предусмотрено договором.

Как определяется платеж

Одной из важных статей формирования ежемесячного платежа является определение способа оплаты кредит. Выделяют 2 схемы погашения:

Аннуитетные платежи — этот вид платежей применяется практически в 80 случаях кредитования. Он предполагает выплату суммы займа одинаковыми платежами на протяжении всего срока кредитования.

Важный нюанс — при таком способе погашения долга, первым делом гасятся проценты, до 90% в первые платежи, и лишь в конце срока большую часть выплаты составляет тело кредита. То есть досрочное погашение не имеет особого смысла.

Дифференцированные платежи — этот вид кредитования большая редкость, ведь при нем постепенно уменьшается сумма ежемесячного платежа, и проценты начисляются на остаток суммы.

С таким способом погашения задолженности больше вероятность сэкономить, при внесении большего по размеру платежа.

Однако банки понимают эту выгоду для клиентов и редко предлагают такой способ погашения долгов.

Способы сокращение платежа

Если учесть что при оформлении кредита нужно в обязательном порядке продумать все нюансы и выбрать для себя максимально удобные условия, которые позволят выплачивать долг при любых обстоятельствах, то вот вам краткий список способов сразу получить более низкий размер ежемесячного платежа.

- при возможности выбирать дифференцированный способ выплаты кредита;

- выбрать более длительный срок кредитования;

- позаботиться о страховании без привлечения к этому банка;

- оформить полис персонального страхования;

- обратиться в налоговую для оформления налогового вычета (он причитается всем гражданам кредитующимся по жилищным программам);

- если есть возможность можно использовать материнский капитал;

- применять субсидии;

- не выбирайте размер платежа слишком большим, могут быть непредвиденные обстоятельства, оставьте запас собственному бюджету;

- старайтесь находить деньги на погашение сверх нормы;

- контролируйте размеры процентных ставок, ведь у вас может появиться шанс перекредитоваться под меньшие проценты.

Как оформить уменьшение платежа по ипотеке в Сбербанке

Итак, вы определились, что у вас есть реальная возможность снизить собственную нагрузку и уменьшить размер ежемесячного платежа, тогда вам нужно основательно подготовиться.

Для этого нужно собрать определенный пакет документов и обратиться в отделение банка, где был ранее оформлен займ.

Что потребуется для переоформления:

- паспорт гражданина РФ;

- справка по форме 2НДФЛ от всех членов семьи;

- справка или трудовая, подтверждающая потерю работы заемщиком;

- выписку из медицинской карты или заключение медкомиссии об ухудшении здоровья кредитующегося;

- свидетельства о рождении малолетних детей;

- выписку об оставшейся сумме задолженности;

- справку из ЕГРН для подтверждения права собственности на недвижимость, если она находится в залоге.

Пошаговые действия при этом будут следующими:

- Обратиться в отделение банка с указанным списком документов;

- Составить заявление по форме банка с указанием причин для снижения размера платежа;

- Копию заявления тоже зарегистрировать (это будет гарантией, что заявление попадет по назначению);

- Банком рассматривается заявление на протяжении 1 месяца;

- В случае положительного решения перезаключается договор и формируется новый график погашения задолженности.

Важно! Если банк инициировал отказ, значит, должна быть выдана официальная бумага с фирменной печатью.

Плюсы и минусы сокращения платежа по ипотеке в Сбербанке

Если учесть, что клиент самостоятельно принимает решение об уменьшении ежемесячного платежа, то сразу появляются вполне обоснованные плюсы:

- нагрузка на семейный бюджет снижается;

- возможен пересмотр процентной ставки, что сильно сократит общие затраты на кредит;

Но здесь же есть и минусы:

- серьезно продлится срок кредитных обязательств;

- продление срока увеличивает срок выплаты процентов.

То есть, сразу выгода очевидна, нагрузка снижена, но при этом и срок погашения больше. В таком случае, если в дальнейшем финансовая ситуация поменялась в лучшую сторону, стоит самостоятельно увеличить размер ежемесячного платежа, чтобы сократить срок погашения задолженности.

Источник: https://finfex.ru/kak-umen-shit-platezh-po-ipoteke-v-sberbanke/

Как выгоднее гасить кредит — на уменьшение срока или платежа? Расчет на примере и калькуляторе

В связи со снижением покупательной способности рубля и его проседанием, финансовое положение многих людей ухудшается.

При этом по данным Центробанка, суммарный долг россиян перед банками составляет около 40 млрд рублей. Кредитное бремя существенно снижает уровень жизни и многие пытаются его нивелировать.

Поэтому, необходимо разобраться, что выгоднее, уменьшать срок кредита или ежемесячный платеж, чтобы этот процесс был полезен заемщику.

Оптимизация выплат по кредиту

Запрет на досрочное погашение упразднен на законодательном уровне и в 2019 году рассчитаться с банком может любой желающий. Этот процесс связан с рядом нюансов, и носит индивидуальный характер. Поэтому следует разобраться, что выгодней при частичном досрочном погашении кредита, уменьшать срок или сумму платежа.

Основные термины:

- с понятием определения «срок кредита» ни у кого не возникает трудностей. Это ограниченный договором период, в который заемщик обязуется вернуть денежные средства;

- сумма платежа ― минимальные ежемесячные выплаты, обусловленные кредитным договором. При этом платы могут быть фиксированными (аннуитетная форма) и плавающими (дифференцированная);

- досрочное погашение ― частичный или полный расчет с финансовой организацией сверх суммы обычной оплаты.

Банки предоставляют плательщикам на выбор два варианта для снижения финансовой нагрузки. После подробного рассмотрения каждого в отдельности станет понятнее, как выгоднее погасить кредит досрочно: уменьшая платеж или срок.

Снижение платежа

Снижения ежемесячной суммы можно добиться путем частичного внесения денежных средств сверх обязательного уровня.

Такой вариант выгодно выбирать людям, которым ясно, что их материальное положение не улучшиться в перспективе действия договора.

Например, когда работник получает извещение о скором сокращении с работы, правильным действием будет внести как можно больше средств в счет погашения долга. За счет этого снижается сумма.

Также такой вариант выгодно применять в отношении ипотечных ссуд. Внося досрочную плату, и снижая выплаты, человек заботится о своем будущем. Никто не застрахован от жизненных трудностей, поэтому подумать о своей перспективе следует заранее.

Важно! При досрочном погашении или закрытии кредита стоит помнить о том, что это негативно скажется на кредитной истории. Банку невыгодно сотрудничать с тем, кто не приносит гарантированного дохода.

Рассмотрим второй возможный вариант.

Уменьшение периода

Сокращения срока кредитования выгодно выбирать в том случае, когда перед человеком стоит иная задача ― заплатить банку меньше денег в целом. Известно, что серьезная переплата связана с процентами за пользование деньгами, которые начисляются на тело долга в течение всего периода. Но, если уменьшить период, соответственно снизится и переплата в перспективе.

Вариант подходит далеко не всем. При выборе него стоит учитывать, что ежемесячная выплата не изменится. Поэтому предварительные расчеты необходимо производить на калькуляторе.

Финансовый калькулятор

Кредитный калькулятор предоставлен сайтом calcus.ru

С помощью математических действий и калькулятора легко понять, что выгоднее, уменьшать срок кредита или ежемесячный платеж. Преимущества такого рационального подхода заключаются в том, что человек заранее может увидеть и сравнить возможные варианты. Чтобы произвести расчет, необходимо вбить в инструмент данные:

- период займа;

- сумма;

- процентная ставка;

- вид ― аннуитетный или дифференцированный.

При этом необходимо вводить не изначальные данные, а остаточные на период начала действий.

Пример.

Иванов В.А. платит за заем на протяжении 5 лет, общий срок у которого 10 лет. Изначально банк выдал ему 1 млн рублей под 18,5%, остаток на апрель 2019 года составляет 707 298,08 р. Общая переплата составляет 1 200 998 р., а платеж 18 342 р. Заемщик желает узнать, что выгоднее, гасить срок кредита или сумму выплат.

- При частичном погашении, с целью изменить сумму оплаты в месяц, на сумму 100 тыс. рублей, выплата будет равна 15 786,67 р., а переплата составит 1 148 114,05 р.

- При внесении с целью сокращения периода ежемесячный платеж останется неизменным, но переплата будет уже 1 081 058.49 р.

Таким образом, при первом варианте выгода заключается в снижении финансовой нагрузки в перспективе выплат, а переплата снижается на 52 883,95 р. При втором Иванов сэкономит 119 939, 51 р. за весь период.

Процедура уменьшения долга

После того, как человек определился с тем, что для него лучше, уменьшать срок кредита или ежемесячный платеж, следует обратиться в банк. Сделать это можно двумя способами.

- Прийти в отделение и внести досрочную плату. Во многих организациях необходимо также написать заявление о просьбе снижения периода или суммы.

- Воспользоваться личным кабинетом на сайте банка или приложением в смартфоне. Взаимоотношения с банком всё больше переходят в удаленный формат. Без визита в отделение можно без заявлений внести досрочную оплату онлайн.

Внимание! Будьте аккуратны и вносите платежи через интернет вовремя. В случае несвоевременной выплаты, его могут засчитать в пользу процентов на период. Лучше делать это в день ежемесячного списания.

У досрочных внесений множество нюансов. Например, банк может не позволять своим клиентам уменьшать срок, а разрешать только снижать ежемесячные выплаты. Как видно из примера выше, и тот и другой путь однозначно выгоден, стоит им пользоваться.

Заемщику необходимо внимательно читать условия договора, так как в бумагах могут быть предусмотрены комиссии и штрафы за досрочное погашение. Это вполне законная и частая практика. Если банк взимает комиссию в фиксированной форме, выгодно копить и перечислять деньги большими суммами. Если же штраф предусмотрен в процентах, размер суммы не имеет значения.

При выборе того, что выгоднее, гасить срок кредита или сумму выплат, стоит тщательно обдумывать каждое действие. В интернете множество полезных сайтов и калькуляторов, с помощью которых можно быстро произвести расчет, оценить риски и выгоды.

Источник: https://zafinansi.ru/chto-vygodnee-umenshat-srok-kredita-ili-ezhemesiachnyi-platezh/

6 способов снизить процентную ставку по кредиту

2

Процентные ставки по кредитам банки устанавливают не просто так, эта цифра напрямую зависит от того, какая на данный момент ключевая ставка Центробанка РФ.

Если она высокая — кредитные организации вынуждены завышать и свои ставки по кредитам, а это, в свою очередь, бьет по карману обычных заемщиков, которым понадобился заем именно сейчас.

Но существуют ли способы снизить проценты по кредиту? Мы подготовили 5 законных способов, с помощью которых можно уменьшить размер процентной ставки по вашему кредиту.

Снизить процентную ставку по кредиту вполне возможно — нужно только соблюсти несколько условий.

Способ №1: Реструктуризация

Если заемщику становится трудно выплачивать свой кредит, согласно установленному графику, он может обратиться в банк, с просьбой о реструктуризации своего займа. Банки довольно охотно идут навстречу заемщику, так ка для них гораздо выгоднее предложить ему новый график платежей, чем никогда не увидеть выданных денег.

При реструктуризации, заемщику может быть предложено продление срока кредитования, уменьшение ежемесячного взноса и даже снижение процентной ставки.

Правда уменьшиться она может всего на 1-2%, но это лучше, чем ничего. Срок, на который банк согласится снизить проценты, тоже не велик — до двух лет максимум.После этого процентная ставка станет такой же, какой и была на момент подписания договора.

Способ №2: Рефинансирование

Рефинансирование — это оформление нового кредита на более выгодных условиях, для того, чтобы оплатить старый. Сделать это можно в той же кредитной организации, что и выдала вам первый кредит.

Например, если вы брали свой первый заем год назад, и процентная ставка по нему на тот момент составляла 17%, а сейчас она составляет 14%, вы можете просить банк о рефинансировании.

То есть, получив новый кредит, вы, с помощью выданных средств, закроете старый, непосильный для вас кредит, а выплачивать будете новый, более подъемный для вас заем.

Следует учитывать, что речь о рефинансировании стоит заводить только тогда, когда разница между процентами составляет от 3 пунктов.

Если процентная ставка по новому кредиту отличается от старого на 1-2 пункта, делать рефинансирование кредита нецелесообразно. Также, не стоит делать эту процедуру тем, у кого аннуитетная схема платежей по кредиту, и большая часть задолженности уже погашена.

Все проценты уже выплачены банку, поэтому уменьшать уже особо и нечего, а оставшаяся часть долга — это само тело кредита.

Способ №3: Максимальный пакет документов

Размер процентной ставки для каждого заемщика определяется в индивидуальном порядке. Чем больше документов, подтверждающих свою платежеспособность, предоставит клиент, тем больше доверия вызовет у кредитной организации.

Соответственно, размер процентной ставки может быть изменен в пользу заемщика, так, как банк не будет сомневаться в том, что тот вернет долг полностью и в срок. А значит не нужно перестраховываться с помощью завышенных процентов.

Поэтому, при оформлении кредита, желательно иметь с собой любые бумаги, подтверждающие ваш положительный финансовый статус. Это могут быть и трудовая книжка, и документы на квартиру, дом или машину, дипломы об образовании, справки о наличии дополнительного дохода и т.д. Ваша цель — удостоверить банк в том, что вы однозначно выплатите свой заем вовремя.

Способ №4: Хорошая кредитная история

Когда человек оформляет любой кредит, на него заводится файл в бюро кредитных историй. Ваше поведение относительно взятого займа полностью отображается в этой организации.

Все своевременные или просроченные платежи, погашенные кредиты и текущие задолженности — все это влияет на вашу репутацию в кредитной сфере. Если вы — счастливый обладатель хорошей кредитной истории, то можете рассчитывать на лояльность банка и, как следствие, снижение процентной ставки.

Особенно, если вы уже являетесь клиентом выбранного банка и своевременно погашали кредиты в этой кредитной организации ранее.

Положительная кредитная история — это еще один плюс для заемщика, так как банк будет уверен в вашей платежеспособности и, возможно, согласится уменьшить размер процентной ставки для вас.

Способ №5: Поручители и страховки

Как уже говорилось ранее, банку нужно видеть, что кредит выдается человеку проверенному, и, в случае чего, существуют гарантии свои средства вернуть. Этими гарантиями выступают поручители, залог и страхование.

При наличии обеспечения, то есть поручителя или залога, в случае неуплаты задолженности, у банка есть гарантия получить деньги либо с другого человека, либо продав имущество, заложенное должником. А при наличии страховки, долг выплатит страховая компания. Поэтому многие банки стремятся заставить своих клиентов страховать свою жизнь, здоровье и трудоспособность.

При наличии вышеперечисленных гарантий, процентная ставка может быть снижена. Однако следует помнить, что за услуги страховой компании заемщику придется платить во время всего периода кредитования.

Да и поручителей найти не просто — не каждый согласится взять на себя ответственность выплачивать ваш долг в случае непредвиденной ситуации.Требования у банков к поручителям также достаточно завышенные — от него тоже потребуются доказательства платежеспособности, и чем больше он предоставит документов, тем лучше.

Способ №6: Акции и специальные предложения

Часто банки проводят акции для своих постоянных клиентов, для того, что их удержать. А также предлагают специальные условия для новых клиентов, чтобы их заманить. Если вы уже являетесь клиентом кредитной организации, в которой собрались взять заем, уточните, не действует ли какая-нибудь акция, по которой вам могут улучшить условия предоставляемого кредита.

Если вы еще не знаете в каком банке лучше взять новый кредит, не стесняйтесь походить по разным кредитным учреждениям и узнать, где существуют интересные предложения для новых клиентов. Зачастую, некоторым группам людей предоставляются приятные условия по кредитам, к таким группам относятся пенсионеры, военнослужащие, учителя и т.д.

Итак, изменить размер процентной ставки в свою пользу вполне реально. Для этого только нужно заранее позаботиться о нескольких важных деталях перед тем, как подписывать договор с банком. Если же это ваш первый кредит — постарайтесь быть максимально прилежным кредитодержателем. Совершайте все выплаты в срок, чтобы не испортить свою кредитную историю, ведь она вам еще пригодится.

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:&t=blue&w=6247&product=lawyer&template=blue&style=default&width=600&height=370″ width=»600″ height=»450″ frameborder=»0″>

Источник: https://credit101.ru/2017/03/6-sposobov-snizit-protsentnuyu-stavku-po-kreditu/

Способы снижения размера ежемесячного платежа по кредиту

Задача любой банковской организации – получение максимальной выгоды. Поэтому о том, что существует несколько законных возможностей снизить платежи по кредиту, заемщик от сотрудников банка никогда не узнает.

А ведь методы позволяют заключить добровольное соглашение с банковскими структурами или начать судебные разбирательства, если для этого есть все предпосылки. Добровольное разрешение вопросов – самый приоритетный вариант, избавляющий от судебных тягот.

К тому же без судебных издержек и временных затягиваний проблемы решаются намного быстрее.

Связываться с судебными инстанциями многие банки не хотят еще и потому, что прогнозировать исход разбирательства сложно – иногда суды встают на сторону заемщика и банку приходится выплачивать немалые суммы.

Если же банк прав, суд встанет на его сторону и удовлетворит запросы заемщика только частично.

В этом случае обременительный (высокий) процент по кредиту, невозможность регулярно вносить платежи – аргументы не в пользу заемщика.

Реструктуризация долга – добровольное соглашение

Этот вариант снижения выплат возможен при резком ухудшении материального положения заемщика.

Например: сокращение, рождение ребенка, появление иждивенца, получение инвалидности – в банке пойдут навстречу, стоит лишь написать заявление и представить документы, подтверждающие резкое снижение платежеспособности.

В качестве доказательства подойдут: справка с места работы, ксерокопия трудовой с печатью и записью об увольнении/сокращении, свидетельство об инвалидности, рождении ребенка и пр.

Если банк не соглашается снизить вопросы добровольно, он получает массу проблем: плательщик не вносит суммы по кредиту, придется обращаться в суд и контролировать исполнение решения суда. Все это оборачивается намного большими затратами, чем снизить объем платежей по кредиту и заключить добровольное соглашение с заемщиком.

В зависимости от ситуации, банки предлагают следующие варианты:

- продление срока кредитования со снижением размеров взносов;

- отсрочка платежей на несколько месяцев без расчета неустойки;

- снижение общего процента по кредиту и прочее.

Чтобы получить возможность заключить добровольное соглашение, заемщик не должен быть в «черном списке» должников и иметь уважительную причину для реструктуризации долга.

Перекредитование

Еще один способ избавиться от кредита с невыгодными условиями – быстро его погасить. Но где найти средства? Обратиться в другой банк для получения кредита на более выгодных условиях, за счет которого и погасится предыдущий. Это актуально при завышенных ставках по первому кредиту, например, из-за повышения ключевой ставки ЦБ РФ.

Кроме получения нового кредита, можно воспользоваться государственными дотациями: материнским капиталом и прочими. Можно обратиться в банк, где выплачивается кредит с невыгодной ставкой с вопросом о перекредитовании – если просрочки по платежам нет, банки часто идут навстречу заемщикам.

Обоюдное соглашение о внесении изменений в условия договора

Если нашли в другом банке условия, намного выгоднее, чем по кредиту, который выплачиваете, смело идите с предложением в свой банк и договаривайтесь о внесении изменений в договор в двухстороннем порядке. Банки заинтересованы в клиенте, поэтому чаще всего идут навстречу. Конечно, если условия не будут слишком невыгодными для банка.

Договориться о смягчении и пересмотре договорных обязательств можно и без поиска другого кредита. Если у заемщика нет просрочек, но есть веские причины просить о дополнительных изменениях, банк тоже идет на уступки и переписывает некоторые пункты договора в пользу заемщика.

Загрузка …

Снижение кредитных платежей через суд

Судебная практика показывает, что оспаривание платежей через суд – задача сложная. Добиться снижения получается только в части неустойки, если она есть после нескольких или одной просрочки платежа.

Законодательство РФ идет навстречу по уменьшению суммы неустойки при резком ухудшении финансового состояния плательщика – тут суд может пойти навстречу, но только при наличии доказательных документов и веской причины снижения финансового благосостояния заемщика.

Обращаться в суд по поводу снижения ставки, практически бесполезно. Даже если причина невозможности выплат кроется в скачке валют, суды не принимают положительного решения по иску заемщика. Обосновывается это тем, что заемщик знал все условия кредитования, подписал договор в добровольном порядке, поэтому обязан вносить платежи, как это предписано графиком.

Исключения возможны, но только при обращении с иском на микрофинансовые и прочие организации, где процентная ставка по кредиту превышает разумные пределы. Это же касается и банковских кредитов с годовой процентной ставкой в несколько сотен единиц.Источник: https://build-experts.ru/kak-snizit-razmer-platezha-po-kreditu/

Что предпринять заемщику в случае образования просрочки по кредиту?

Практически все россияне хоть раз в своей жизни брали у банка деньги в долг. На взятые в кредит средства можно приобрести квартиру, машину либо же потратить эту сумму на потребительские нужды.

Обычно долг не выплачивается сразу в полном объёме. Определённая часть от общей суммы вносится клиентом каждый месяц по строгому расписанию.

Если он просрочил выплаты по кредиту, банк имеет право принять соответствующие меры:

- начислить денежный штраф;

- увеличить размер платежа;

- привлечь клиента к судебному разбирательству.

Просрочка по кредиту: что это такое?

Под словосочетанием «просрочка по кредиту» понимается нарушение сроков выплат банку, предусмотренных договором займа. После появления задолженности банковская организация имеет право применить к должнику санкции (сюда относятся пени и штрафы, а сумма неустойки указывается в договоре). Размер платежей невысок, но они способны значительно увеличить сумму долга.

Если клиент просрочил выплату единоразово, банк может лояльно это воспринять. Если же он будет делать это систематически, то финансовое учреждение внесёт его в список злостных должников, что негативно отразится на кредитной истории человека.

Гражданский кодекс РФ (1-ый параграф, 4-ая глава) полностью регулирует процедуру взыскания задолженностей с клиентов. В случае просрочки банк может потребовать досрочного погашения долга, начислив дополнительные проценты (это указано в ст. 811, п. 2 ГК РФ). В документе не указано, к какому типу нарушения сроков платежей это относится – разовому или систематическому.

При наличии крупного долга банки предпочитают привлекать к взысканию денежных средств коллекторов, действия которых не регламентированы законом в полной мере. В своей работе они опираются на следующие документы:

- Уголовный и Административный Кодексы РФ;

- Законы 152-ФЗ «О персональных данных» и 149-ФЗ «Об информации, информационных технологиях и защите информации» (вступили в силу 27 июля 2006 года);

- Закон 218-ФЗ «О кредитных историях» (действует с 12 декабря 2004 года);

- Закон 127-ФЗ «О банкротстве» (является действующим с 26 октября 2002 года).

Понятия штрафных санкций и неустоек

Штрафные санкции, налагаемые из-за неуплаты кредитных платежей в срок, представляют собой неустойку, которую финучреждение обязательно потребует с заёмщика. Правовое обоснование неустоек (пеней) и штрафов приводится в ст. 330 п. 1 ГК РФ, а принцип их действия описывается в ст. 395 того же кодекса.

Неустойка не налагается на сумму, которая не была выплачена. Срок невыплаты напрямую влияет на размер пени. Пени начисляются за просрочку ежедневно и составляют примерно 0,05 – 2% от суммы задолженности. Иногда вместе с пеней назначается штраф, из-за чего сумма платежей по основному долгу резко возрастает.

Штраф представляет собой разовую санкцию, которая налагается в случае любой просрочки. Он делится на 4 типа:

- проценты от суммы задолженности, начисляющиеся ежедневно в случае задержки выплат;

- штраф фиксированного характера (например, за одну просрочку взимается 300 рублей);

- штраф с нарастающим размером (к примеру, за каждую просрочку выплаты клиент платит на 200 рублей больше);

- штрафы, начисляющиеся в качестве процентов от суммы невыплаченной задолженности.

Санкции, назначаемые различными банками

Банки негативно относятся к просроченным выплатам по кредитам, поэтому стараются сделать сумму неустойки максимально высокой, а именно:

- Сбербанк ежедневно назначает пеню за неуплату долга, которая равняется 0,5% от его суммы;

- Размер ежедневной пени, указанной Промсвязьбанком, составляет 0,06% от непогашенного долга;

- Альфа-Банк облагает потребительские кредиты каждодневной пеней в размере до 2%, а кредиты под залог недвижимого имущества – в размере 1%;

- Пеня, начисляемая ЮниКредитБанком, составляет 0,5% от общего долга;

- ВТБ 24 обещает ежедневно начислять за невыплату займа 0,6%;

- В банке «ХоумКредит» пеню назначают по прошествии 10-ти дней с момента просрочки. Её ежедневный размер – 1%.

Какие принять меры в случае просрочки кредита?

Если по уважительным причинам (к примеру, в случае тяжёлой болезни) вы не способны погасить кредит в срок, для начала обязательно обратитесь в банк. Банковские организации ориентированы на возврат долга и в случае представления клиентом весомых оснований, препятствующих выплате кредита, с ними можно достичь компромисса. Банк может выполнить следующие действия:

- смену дат выплаты;

- снижение размера платежа;

- освобождение от уплаты назначенных штрафов.

Указанные меры применимы и к ипотеке.

Если вы просрочили выплату по кредиту, свяжитесь с работником банка и договоритесь о переносе сроков платежа.

Когда задержка выплат составляет несколько дней, она может не оставить негативного отпечатка на вашей кредитной истории. Однако в случае систематических неуплат банк налагает фиксированную пеню или штраф.

Он также вносит в информацию о клиенте заметку о неблагонадёжности, что может существенно подпортить репутацию человека в финучреждении.

Действия при просрочке кредита на 1 месяц

По прошествии одного месяца и более с момента просрочки банки начинают предпринимать активные попытки связаться с неплательщиком и напомнить ему о долге. Не избегайте их, ведь это только осложнит ваше положение.

Если вы точно знаете, когда сможете погасить задолженность, то сразу же оповестите об этом банковских сотрудников. Тогда вам, скорее всего, удастся избежать наложения пеней и штрафов.

Если выплата по кредиту не вносилась уже больше 3-х месяцев, дело заёмщика попадает к сотрудникам отдела безопасности, действующим очень жёстко. В этом случае надо предпринять определённые шаги:

- Начните контактировать с банком, чтобы смягчить принимаемые им решения.

- Соберите бумаги, которые свидетельствуют о невозможности расплатиться по долгу.

- Направьте в отдел кредитования заявление, в котором вы просите об отмене штрафа, пролонгации задолженности или рефинансирования, а также о переносе даты погашения долга.

В таком случае банк может пойти навстречу клиентам, в особенности тем, у которых до этого была хорошая история по кредитам.

Достоинства и недостатки рефинансирования кредита

Рефинансированием задолженности называется выдача денежных займов по льготным условиям для того, чтобы закрыть основной долг, по которому наблюдалась длительная задержка кредитных выплат. Проведение этой процедуры должно обосновываться весомыми причинами.

Зачастую банк идёт на уступки, так как желает хотя бы спустя длительное время вернуть долг. Финучреждение не получит никакой выгоды, если клиент обанкротится. Заёмщик может воспользоваться такой возможностью, если не задерживал платежи по ранее взятым кредитам.

Достоинствами этой процедуры являются техническое снижение процентов, что влечёт за собой уменьшение очередных выплат и предоставление права выбора банка с наиболее выгодными условиями по рефинансированию. Среди недостатков можно отметить следующие:

- сбор пакета документов по новой;

- обеспечение банка дополнительной финансовой гарантией;

- процедура проводится с займами, взятыми не позднее 1 года назад.

Данная процедура осуществляется только в той банковской организации, в которой оформлялся кредит. Если заёмщик предоставит весомые доказательства, то банк может оказать ему помощь по погашению кредита с большим периодом просрочки. Существует несколько вариантов этой помощи:

- продление договора, вследствие чего происходит уменьшение ежемесячных платежей;

- изменение валюты, посредством которой выплачивался долг;

- кредитные каникулы (сюда относятся перерывы в графике погашения и освобождение от процентов);

- снятие штрафных санкций;

- уменьшение процентных ставок.

Что предпринять, если банк отказывается идти на компромисс?

Если ваши диалоги с кредитным менеджером ни к чему полезному не приводят, и банковская организация требует немедленного возврата полной суммы, попробуйте обратиться к руководителям учреждения. Дополните своё заявление письменным подтверждением проблем, которые препятствуют выплате задолженности (к примеру, справками от врача).

Сотрудники могут ещё раз рассмотреть просьбу о переносе даты платежа. Иначе представителей обоих сторон привлекут к судебному разбирательству.

Взыскание долга через суд

Если кредит просрочен более, чем на 3 месяца, банк имеет право подать в суд на заёмщика и потребовать от него досрочного возмещения всей суммы. Эта процедура имеет место, когда прочие способы договориться, включая действия коллекторов, оказались неэффективными.

В случае правильного заполнения кредитного договора суд принуждает заёмщика выплатить необходимую сумму. За выполнением этой обязанности следят судебные приставы. Однако суд может потребовать досрочного расторжения договора, если в нём были обнаружены нарушения со стороны финучреждения.

Получение статуса банкрота

В законе 127-ФЗ «О банкротстве физических лиц», действующем с 29 июня 2016 года, сказано об упрощении процедуры признания банкротом физлица и о снижении минимальной суммы задолженностей до 700000 рублей. Банкам с этого не будет никакой выгоды, а вот те, кто долгое время не может рассчитаться с ними по кредиту, извлекут для себя большую пользу.

Процедура банкротства проходит примерно 6 месяцев, иногда она длится дольше. Всё это время банк будет всячески препятствовать признанию заёмщика банкротом.

Как погасить просроченный кредит?

Когда клиент просрочил выплату по кредиту, он должен попробовать обсудить с банком условия облегчения долгового бремени.

Если соглашение не было достигнуто, банк подаст заявление в суд, который обяжет заёмщика досрочно закрыть долг.

Если заёмщик сам в состоянии досрочно погасить задолженность, он обязан уведомить банк соответствующим заявлением и положить необходимую для закрытия кредита сумму на банковский счёт.

При другом исходе проводится суд, по решению которого заёмщика принудят вернуть средства банку. Размер выплаты может быть снижен судом, если клиент подтвердит свою неплатёжеспособность. В случае непогашения долга делом начинают заниматься судебные приставы, которые предпринимают соответствующие меры:

- присылают на место работы должника постановление, требующее отдавать половину зарплаты в счёт задолженности;

- арестовывают все счета заёмщика;

- изымают принадлежащее ему имущество (в случае оформления ипотеки).

Источник: http://krasotamix.ru/poleznoe/chto-predprinyat-zaemshhiku-v-sluchae-obrazovaniya-prosrochki-po-kreditu.html