Законные способы списания долгов по кредитам для пенсионеров в 2019 году

Опубликовано: 25.04.2019г.

Содержание

Списание долгов по кредитам физических лиц в 2019 году!

Списание долгов по кредитам физических лиц в нынешним экономическом положении Российской Федерации мало вероятно, что спровоцировано агрессивной внешней политикой, штрафными санкциями и переходом во владения Крымского полуострова.

Данная непростая ситуация нашла свое отражение и в банковском деле, статистика говорит о том, что каждый третий гражданин является заемщиком. Но это не значит, что все долги возвращаются вовремя, тем более в период финансового кризиса.

Поэтому вопросы о том, что представляет собой амнистия по кредитам, а также о том, что будет с должниками по кредитам в 2019 году, спишут ли долги, являются одними из ряда самых актуальных.

Суть понятия “кредитная амнистия”

Опираясь на официальные сведения банковских представителей в СМИ, просочилась информация о том, что суммарный долг по ссудах потребителей России составляет более 11 триллионов рублей.

А это значит, что от финансового крушения претерпевают не только заемщики, а и сами спонсоры. Известно, что некоторые кредиторы зафиксировали в своем бюджете 50 процентный долговой оборот, что говорит не только о сложном экономическом положении граждан, а и больших рисках для самого инвестора.

Дабы стабилизировать сложившуюся ситуацию решено внедрить новый законопроект о займовом прощении, программа которого на сегодняшний день в состоянии рассмотрения Государственной Думой.

Но стоит сразу отметить, что данное нововведение не связано с полным списанием задолженности по банковским ссудам и займам в МФО, речь идет о создании максимально выгодных условий, способствовавшим возвращению долга.То есть потребители, кредитная история которых стала негативной из-за просроченных платежей, смогут рассчитывать на рефинансирование, что позволит закрыть старые займы новыми, оформленными на основе более выгодных условий, с минимальными процентными ставками и гибкими графиками платежей.

То есть денежное прощение подразумевает не просто списание обязательств и их аннуляцию, а создание способствующей атмосферы для закрытия долгов.

Закон о списании долгов по кредитам 2019

О введении в действие законопроекта о прощении обязательств начали говорить ещё в 2016 году, так как новые условия для возврата заемных денежных средств стали бы выгодными не только для должников, но и прибыльными для кредиторов.

Однако даже с января 2018 года запланированные новшества не вступили в силу и находятся в стадии разработок. Эксперты говорят о том, что если в 2019 году прописанные в программе пункты станут действующими, то российские гражданин на законных основаниях смогут рассчитывать на реструктуризацию кредита. Но это не значит, что спишутся долги злостных нарушителей.

Согласно законопроекту, на поддержку смогут надеяться потребители, просрочки которых связаны с непредвиденными ситуациями в жизни:

- утерей кормильца;

- увольнением с постоянного места работы;

- инвалидностью.

Любые нюансы, что трактуются как основания для пересмотра ссудного дела, должны быть документально подтверждены. Вступление закона о кредитной амнистии в силу говорит о шансе выбраться из долговой ямы без процедуры банкротства.

Стандартная процедура погашения займа состоит из следующего порядка: сначала погашаются проценты, штрафы, а после основное тело ссуды, что очень невыгодно для потребителей, у тому же взыскания за просрочки, особенно в микрофинансовых учреждениях, растут в десятки раз.

Согласно новому закону о амнистии по ссудам, должники обязуются вначале выплатить основное тело ссуды, а после уже проценты, которые должны быть максимально сниженными.

Кредиторы будут обязаны не просто упростить процесс возврата задолженности, а и извлечь негативные отметки с кредитной истории законопослушного клиента.

Кому спишут долги по кредитам в 2019?

Рассчитывать на рефинансирование или реконструкцию займа могут далеко не все потребители. После вступление законопроекта о кредитной амнистии обслуживаться на выгодных условиях смогут только честные плательщики, проблемы с неустойкой и у которых образовались лишь в процессе выплаты текущей ссуды.

Это значит, что кредитная история плательщика была до сложившейся ситуации положительной и он соблюдал все банковские правила. Дела злостных неплательщиков не будут рассматриваться и пускаться в ход, их дела в строгом порядке переходят либо в суд, либо в руки коллекторов.

Однако разговоры о списании обязательств на сегодняшний день являются лишь предпосылками, так как законопроект является еще на рассмотрении и не утвержден компетентными службами.

Поэтому однозначно ответить на вопрос, что будет с должниками по кредитам в 2019 году, спишут ли долги, невозможно. Но все потребители и банковские предприятия ждут официального запуска нововведений с нового года.

Для кого выгодна кредитная амнистия?

На первый взгляд кажется, что закон о списании долгов является выгодным только заемщикам, так как штрафные санкции согласно просрочкам уменьшаются, а механизм погашения задолженности становиться упрощенным.

При этом банки лишаются дохода в виде тех самых процентов. Однако, для цедентов амнистия также является выгодной, так как новоиспеченная программа предусматривает поощрение от государства для тех учреждений, которые поддерживают данный финансовый проект.

То есть в банки и микро финансовые учреждения поступают денежные компенсации, что и приносят своеобразную прибыль кредиторам. Таким образом можно сказать, что закон о списании процентов является корректным для всех сторон участвующих в деле действующих займов.

Кредитная амнистия для должников ипотеки и автокредитов

Стоит отметить, что закон о денежном списании найдет свое отражение фактически только в потребительских ссудах, что нельзя сказать о ипотеке. Займы на приобретение недвижимости и их выплата останется без изменения.

Это связано с тем, что данная линия кредитования привязана к залогу и имеет надежное обеспечение. То есть в случае неуплаты задолженности, приобретаемое жилье или квартира дом, предоставленные в залог переходят во владения кредитора.

Банк полностью застрахован от рисков и в судебном порядке может реализовать, продать на аукционе объект залога, а вырученные деньги иметь как компенсацию.

В области автокредитования место денежному прощению есть, однако эксперты глаголят о том, что прибегать к ней нужно только тогда, когда отметка прострочки достигнет критической. Но где гарантия, что на тот момент машине не будет перепродана и реализована как проблемное имущество.А как показывает практика, процесс наложения ареста на автомобиль занимает немалый промежуток времени имеет много обременений, что может привести к истечению искового срока.

Нововведения для коллекторских агентств

Нововведения в сфере кредитования связаны и с деятельностью коллекторов. Для них в программе прописано несколько новоиспеченных пунктов, согласно которым, общение с должниками должно происходить более лояльно, с соблюдением строжайших правил.

В случае если коллекторская компания начинает переговоры с должником, о котором отсутствуют сведения в госреестре, это будет считаться нарушением, за которое предусматривается штраф в размере двух миллионов рублей.

Общение с физическим лицом, имеющим задолженность в банковской или микрофинансовой организации для коллекторов должно ограничиваться:

- телефонным звонком;

- сообщением на мобильный или электронную почту;

- личной встречей;

- почтовыми письмами.

Не имеют права коллекторские представители на угрозы, связанные с здоровьем и жизнью заемщиков, психологическое давление, унижение, а также на выполнение угроз.

Применение опасных методов и способов для жизни граждан-заявителей, а также введение заемщика в заблуждение относительно размеров долга трактуется как злостное правонарушение.

Если же должник попал в государственный реестр и его финансовое дело перешло из рук банка или МФО к коллекторскому агентству, то согласно закону его должны об этом предупредить заранее, письменным уведомлением.

В таком документе должны быть указаны ведомости о передаче персональных данных, а также о текущем размере долга. На предупреждение отводится месяц.

Любые нарушения со стороны банковской организации и деятельности коллекторов, доказанные официально, наказываются законом, а ущерб компенсируется потребителю в полном размере. К тому же коллекторы не имеют право требовать долги с родственников и причинять им моральный и физический вред.

К тому же в компетентных компаниях запрещается работать физическим лицам с судимостью. Пользователям необходимо знать о том, что они имеют право обращаться в банк для получения полных сведений о ссуде, которая перешла в распоряжение кредиторов. На предоставление таких данных у банк есть срок в один месяц.

Таким образом можно сказать, что программа защиты заемщиков является хорошим обеспечением для текущих потребительских банковских и займов в микрофинансовых учреждениях на основе которой потребители могут полностью избавиться от долгов.

Так как амнистия кредитов является взаимовыгодной, то в свою очередь и цеденты получают возможность подключать к делам должников нотариальные службы, с помощью которых взыскание долгов происходит на ранних сроках без обращения в суд.Такого плана досудебный порядок позволят инвесторам уменьшить собственные риски и провести реструктуризацию ссуды на лояльных условиях для пользователей. Нормативные акты государственной программы, подготовленные как нововведения в экономической сфере, позволяют решить проблемы займов и защитить права граждан-должников.

Источник: https://PanKredit.com/info/zakon/spisanie-dolgov-po-kreditam-fizicheskih-lits-v-2019-godu.html

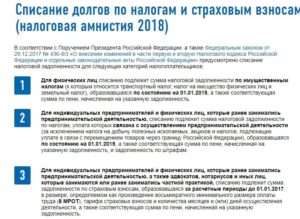

Какие долги в 2019 году можно списать законно

Россиян, которые погрязли в кредитах, все чаще волнует вопрос, какие долги в 2019 году можно списать без каких-либо для себя последствий, чтобы избежать принудительного взыскания и потери имущества.

Большой объем просроченной задолженности – это одна из самых актуальных проблем современного российского общества, которая способствует росту социальной напряженности, обнищанию граждан и даже увеличению суицидальных случаев среди должников.

Ранее предполагалось, что решить вопрос с безнадежными просрочками поможет закон о банкротстве физлиц, который был принят правительством еще несколько лет назад.

Но, учитывая ряд условий для его использования и серьезные последствия получения такого статуса, данной законодательной нормой воспользовалось только сравнительно небольшое число граждан, которые не могли избавиться от проблемных долгов без банкротства.

Банки компенсируют свои потери за счет заемщиков и не спешат идти на уступки тем, кто погряз в кредитной кабале – именно такой позиции придерживаются инициаторы поправок, которые разработали положения так называемой «кредитной амнистии».

Законопроект №287844-7, предусматривающий внесение изменений в действующий закон о потребкредитовании, был призван существенно упростить жизнь гражданам, которые больше не могут в срок оплачивать свои обязательства в виду отсутствия достаточного размера доходов для внесения ежемесячных платежей.

Но под напором мощного лобби банкиров в первоначальный документ были внесены существенные изменения, которые не только снизили его значимость, но и отсрочили дату его принятия (на данный момент законопроект принят только в первом чтении).

В частности, в ходе рассмотрения была упразднена норма, предусматривающая возможность полного списания проблемных долгов по формулировке «несоответствие конституционным требованиям».

Это автоматически снизило актуальность такого законопроекта, после принятия которого тысячи граждан могли бы списать долги по кредитам физических лиц 2018 и всех предыдущих годов.

Единственный положительный аспект принятия новой законодательной нормы – это внесение изменений в порядок погашения задолженности.

Если на данный момент при внесении средств в счет погашения просрочки покрываются в первую очередь пени и штрафы, то в случае принятия поправок деньги будут идти сначала на выплату процентов и тела кредита.При этом будет установлена максимальная сумма взыскания на уровне 150% от размера первоначального обязательства.

Кто сможет списать долги

В связи с тем, что документ еще находится на стадии доработки, не исключено, что в нем все-таки останется норма, в рамках которой в 2019 году долги можно будет списать законно при условии предоставления необходимых документов, подтверждающих обоснованность такой операции.

Но в любом случае воспользоваться такой возможностью сможет только гражданин с неподъемным кредитным обязательством, который больше не может оплачивать предусмотренные договором платежи по серьезным, независящим от него причинам.

В первую очередь это будет касаться ситуаций, когда просрочка по кредиту была вызвана:

- утратой кормильца, принимавшего самое непосредственное участие в выплате долга;

- потерей работы по причине серьезного ухудшения состояния здоровья (при потере трудоспособности).

С другой стороны, многие неверно трактуют суть закона, полагая, что «кредитной амнистией» предусматривается полное списание проблемных долгов.

По факту такие граждане (даже при наличии документального доказательства отсутствия возможности вернуть деньги) могут рассчитывать только на изменение графика выплат или списание штрафных процентов (пени), что может быть предложено банком в качестве уступки для снижения уровня кредитной нагрузки.

И рассчитывать на это смогут только добросовестные клиенты с хорошей репутацией и перспективами погашения задолженности, которые до возникновения просрочки в срок оплачивали платежи и не имели проблем с законом (в отношении злостных должников будет действовать прежняя схема принудительного взыскания: судебные иски и коллекторы).

Ценность закона

Уже очевидно, что россиянам не стоит рассчитывать на массовое списание кредитов и прощение всех долгов.

Даже если в 2019 году закон будет принят и подписан президентом, его возможности будут крайне ограничены и максимум, на что можно будет надеяться – это на реструктуризацию и изменение порядка выплаты проблемных кредитов.

Впрочем, чтобы списать долг по такой схеме, совсем необязательно ждать, пока депутаты примут этот закон: учитывая рост объемов проблемных долгов, многие банки в индивидуальном порядке меняют действующие графики выплат, снижают ставки, списывают штрафы, предлагают рефинансирование и реструктуризацию просроченных кредитов. И, чтобы воспользоваться такой возможностью, достаточно подать заявку и предоставить документы, указывающие на снижение размера ежемесячных доходов, что может стать основанием для уступок со стороны кредитора.

Не стоит забывать и о действии закона о банкротстве физлиц, который по-прежнему актуален для граждан. По его условиям также можно списать долг с минимальными для себя последствиями, правда покрытие задолженности будет осуществлено за счет реализации имущества должника.

Но при этом он сможет сохранить свои будущие доходы и быстро решить проблему с неподъемным кредитом без принудительного взыскания и коллекторского прессинга.

Единственное, о чем необходимо будет помнить в случае принятия такого статуса – это об ограничениях, которые могут повлиять на жизнь должника (например, до момента окончания исполнительного производства нельзя будет выезжать за пределы страны) и о расходах, сопутствующих процессу банкротства, которые придется покрыть собственными средствами (в частности, оплатить услуги конкурсного управляющего).

Как списать долги в 2019 году: консультация юриста

Источник: http://2018god.net/kakie-dolgi-v-2019-godu-mozhno-spisat-zakonno/

Пенсионерам спишут кредиты – слухи или правда?

Правда ли, что в 2019 году пенсионеры смогут не платить кредит? На что способен банк при неуплате долга? Какими методами пенсионеры могут пользоваться для списания кредитов? Узнайте ответы на все эти вопросы ниже.

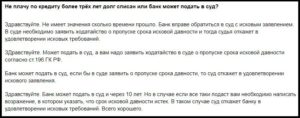

Что может сделать банк в случае неуплаты долга?

У банков есть несколько вариантов действий в таком случае:

- Подать иск.

- Обратиться в суд.

Если банк подаст иск, это будет менее эффективно для него. Тогда должник тоже будет на суде и сможет отстоять свою позицию. Так у пенсионера больше шансов списать свой кредит.

Самый распространенный вариант в случае неуплаты долга – когда банк подает в суд и, в случае успеха, устанавливает удержание до 50 % вашего дохода для выплаты задолженности. Иногда, суд может отказать банку в получении денег из вашего дохода. Все такие случаи описаны ниже.

Спишут ли пенсионерам долги по кредитам в 2019 году?

Осенью 2017 года появилась новость о том, что пенсионерам планируют списать кредиты. В том году были внесены изменения в трудовой кодекс Российской Федерации «Об исполнительном производстве». В документ добавили пункт, что можно удерживать только такую сумму из пенсии, чтобы у человека остался доход в виде минимального прожиточного минимума.

К сожалению, до сих пор эти изменения не вступили в силу.

Сейчас банк всё еще может подать в суд и получить удержание из дохода пенсионера в виде 50 % от пенсии. Средняя пенсия (10 000 рублей) едва перекрывает средний прожиточный минимум (9 631 рубль). Если банк удерживает 50 %, оставшаяся человеку на жизнь сумма равна примерно 5000 рублей, что гораздо меньше нужной суммы.

Никто не может точно сказать, примут ли данный закон, поэтому надеяться можно только на себя.

Как же пенсионеру списать долг по кредиту?

Каждый пятый пенсионер в России имеет кредит. Средний его размер — 107 000 рублей

Если у пенсионера есть возможность, можно попробовать покинуть свое место жительства и скрыться на 3 года. Данный способ мало кому подходит, поэтому подробно рассмотрен нами не будет.

Несмотря на неудачные нововведения в 2017 году, вы всё еще можете платить меньше. Написав жалобу в федеральную службу судебных приставов, вы можете уменьшить удержание до 1 0-20 %. Важно отстаивать свои права, несмотря на возможное чувство вины о задолженности банку.

Также очень важно не давать суду забирать деньги из ваших льгот. По закону, из пенсии по инвалидности, алиментам и другим пособиям, приставы не могут брать деньги для оплаты кредита банку.

К сожалению, они всё равно делают это. Дело в том, что суд не знает, откуда берутся ваши доходы и незаконно забирают их часть. Из-за этого всего, власти хотят дать людям возможность создавать специализированные счета для получения льгот.

Изучите законные способы взыскания задолженности с пенсионера.

Другие способы списания долга

На данный момент существует несколько вариантов списания кредитов пенсионерам:

- В случае банкротства должника (человек неспособен оплатить долг).

- Если после появления задолженности прошло более трех лет.

- Должник погиб или исчез (невозможно узнать его место жительства).

У должника нет денег на оплату долга

В данном пункте есть несколько условий:

- Человек должен иметь не меньше 500 000 рублей долга.

- Срок задолженности больше 3 месяцев.

Судебный орган оценит имущество, проанализирует его, сложившуюся ситуацию в целом и выдаст решение. Пенсионеру очень сложно (практически невозможно) списать свой долг по этому пункту. Когда у вас есть пенсия, банк просто наложит на неё удержание и будет получать до 50 %.

Должник погиб или исчез

В случае смерти долг будет списан, но рассматривать это мы не будем.

Подробно этот вопрос рассмотрен в этой статье нашего сайта, изучите, если информация актуальна для вас.

Всегда можно сменить свое место проживания, не уведомив об этом никого. Будьте готовы, что ваших друзей и родственников будут спрашивать о вас. Вам придется больше никогда не появляться на глазах у кого-либо. Метод неэффективен, и не рекомендуется нами к использованию.

Срок задолженности более 3 лет

Если вы решили использовать этот вариант, вам придется отвергать все попытки банка связаться с вами. Как и в предыдущем варианте, ваши близкие будут подвергнуты звонкам и вопросам о вас. Важно оставаться инкогнито и скрыться на 3 года. Данный вариант не подойдет большинству пенсионеров, так как является очень сложным и не совсем добросовестным.

Подведем итоги

В данный момент очень сложно списать или даже уменьшить долги по кредитам пенсионерам. Никто не может предугадать развитие закона об уменьшении удержания из пенсии.

Самый действенный способ для облегчения жизни — обратиться в федеральную службу судебных приставов. Также важно получить консультацию от профессионалов, если вы не разбираетесь в этой теме.

Сделать это можно, написав в форме внизу справа на нашем сайте.

Старость – не очень приятный момент в жизни, который имеет много трудностей и неожиданностей. Не стоит брать кредит, если вы не сможете его оплачивать.

О нововведениях 2017 года по уменьшению уменьшение суммы удержания смотрите ролик ниже.Надеемся, что наша статья была вам полезна.

Источник: http://vlozitdengi.ru/pensiya/pensioneram-spishut-kredity.html

Как законно списать долги по кредитам в 2019 году?

Меню

X

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Написать

X

С помощью кредита можно быстро решить финансовые вопросы и стать владельцем имущества. Но что делать, если нечем платить по оформленным кредитным обязательствам? Вашему вниманию несколько простых советов, благодаря которым можно списать долг по образовавшейся просрочке законным способом.

В последнее время кредитные эксперты отмечают большую закредитованность граждан. Многочисленные просрочки по договорам ведут к большим пеням и штрафам. Следствие неоплаты — ухудшение кредитной истории. Рассмотрим, как можно списать образовавшийся долг по договору и может ли банк простить задолженность.

H2:Может ли банк сам простить долг

При оформлении кредита между банком и заемщиком подписывается договор. Согласно договору заемщик обязан вносить оплату в срок. Если денежные средства не поступают, то банк имеет право принудительно взыскать сумму общей задолженности. Однако на практике есть случаи, когда финансовая компания готова простить образовавшийся долг.

Когда банк прощает долг:

- Ситуации, когда по кредитному договору остался один или несколько ежемесячных платежей. В таком случае кредитору не выгодно тратить средства на судебные расходы. Также кредитор берет во внимание тот факт, что все проценты по кредиту уже погашены.

- В случае смерти заемщика, при отсутствии наследников. Поскольку нет наследников на имущество заемщика, то и взыскивать задолженность не с кого. Банку ничего не остается, как списать долг по кредиту.

Если клиент оказался в сложной финансовой ситуации, потерял постоянный источник дохода или заболел, то надеяться на списание долгов не стоит. В подобной ситуации банк будет начислять пени и штрафы каждый день до тех пор, пока не будет погашен или списан долг. Рассмотрим, как происходит списание долга по действующему кредиту.

Списание долга по кредиту

При получении кредита каждый клиент должен оценивать свое финансовое положение. Подписывать договор следует в том случае, если есть полная уверенностью, что заемные средства будут возвращены в срок, с учетом процентов.

Однако на практике случаются ситуации, когда клиент не может исполнять возложенные на него обязательства. Рассмотрим, как списать долг по образовавшемуся кредиту и сохранить репутацию платежеспособного заемщика.

Реструктуризация долга

Наиболее востребованный способ, которым пользуются должников — это изменение условий действующего кредита. Благодаря реструктуризации можно изменить условия по действующему кредиту, с целью решения финансовых проблем.

Банки готовы предложить:

- Пролонгацию. В таком случае увеличивается срок действия договора и сокращается размер ежемесячного платежа. Что касается задолженности, которая уже сформировалась, то её пересчитывают на новый срок и включается в сумму ежемесячных платежей.

- Кредитные каникулы. С помощью кредитных каникул можно восстановить финансовое положение и вернуться к погашению кредита спустя несколько месяцев. Как правило, банк пересматривает условия действующего договора и формирует новый график погашения с учетом образовавшейся задолженности, оплата по которому вступает в силу через несколько месяцев.

Конечно, банки могут списать начисленные штрафы и пени при реструктуризации. Однако такое бывает крайне редко. Клиенты могут рассчитывать на столь привлекательные условия только в том случае, если испытывают финансовые проблемы в результате серьезного заболевания.

Чтобы воспользоваться реструктуризацией по договору заемщику потребуется обратиться в офис банка. При себе необходимо иметь кредитный договор и паспорт. В банке следует написать заявление, в котором указать, в результате чего ухудшилось финансовое положение и обозначить сроки, когда вы сможете погасить долг и войти в график.

Отметим, что заявление на реструктуризацию рассматривается в течение нескольких банковских дней. При этом банк имеет полное право отказать клиенту на законном основании.

Рефинансирование кредита

В отличие от реструктуризации, при рефинансировании клиенту предлагает получить новый займ, с целью погашения ранее оформленного. Что касается кредитного лимита, то им является сумма задолженности с учетом пеней и штрафов.

Для изменения условий потребуется обратиться в банк и подать заявку на получение кредита. Подавая заявку необходимо подготовить полный пакет документов, в том числе копию трудовой книжки или договора и справку о размере заработной платы.

Получить новый кредит с целью погашения ранее оформленного соглашения можно в любом банке. Главное – выбрать наиболее выгодные условия и доказать свою порядочность и платежеспособность.

Через суд

Если заемщик длительное время не выходит на связь и отказывается выплачивать долг, то банк имеет полное право расторгнуть соглашение в судебном порядке. В этом случае возвращать долг будут судебные приставы различными способами.

Способы взыскания:

- Арест счетов Первое что сделает судебный пристав после вынесения решения, это наложит арест на все счета в банках. Это касается в первую очередь заработной карты. На практике пристав не только ставит блокировку, но и списывать денежные средства в счет погашения задолженности. Далее устанавливается фиксированный лимит, который ежемесячно будет списываться с карты при при любом поступлении денег.Если у клиента есть вклады в банках, то судебный пристав имеет право наложить на них арест и в судебном порядке затребовать перечисление в счёт возникшей задолженности. В такой ситуации клиент ничего не сможет сделать и потеряет начисленные проценты.

- Изъятие имущества Если у заемщика нет счета в банке с денежными средствами, то судебный пристав использует второй способ. В данном случае накладывается арест на личное имущество.Если у клиента есть машина, то её могут изъять с целью продажи и погашения долга. Также подлежат изъятию ценные вещи и дорогая техника, которая находится по адресу проживания клиента.

Полное описание услуги Сбербанка — «Бизнес Online»

Дополнительно стоит учитывать, что в судебном порядке клиенту будет наложено ограничение на выезд из страны.

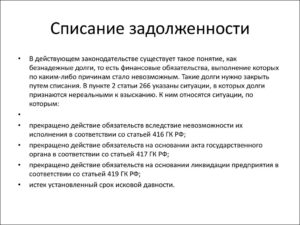

Срок исковой давности

Отечественным законодательством установлен такой период, как срок исковой давности, по итогам которого банк не имеет право требовать погашения задолженности. Данный срок составляет 3 года. Однако простить долг банк сможет только в том случае, если выполнено ряд установленных условий.

Условия:

- в течение 3 лет заемщик не должен общаться с представителем финансовой компании

- в указанный период времени не должны поступать платежи в счет погашения кредита

- недопустимо общение с коллекторами, как лично, так и по телефону

- нельзя получать заказные письма от кредитора на почте и ставить подпись на извещение

Как показывает практика, выполнить поставлены условия крайне сложно. Если клиент ответит на телефонный звонок специалиста банка, то срок исковой давности начинает отсчитываться заново.

В большинстве случаев воспользоваться сроком исковой давности могут граждане, которые отбывают наказание в местах лишения свободы. Также воспользоваться списанием долга после окончания срока исковой давности могут клиенты, которые выписались из квартиры, выехали за границу до того момента, как было наложено ограничение на выезд и сменили номер телефона.

Процедура банкротства

Воспользоваться процедурой банкротства могут физические лица через Арбитражный суд при условии, что сумма задолженности превысило 500 000 рублей. Также стоит отметить, что задолженность по кредитам должна быть более 3 месяцев.

Процедура проведения банкротства регулируется Законом 129-ФЗ от 01.10.21015 года. Процедура банкротства не простая и занимает по времени не менее 6 месяцев.

Потребуется:

- Собрать документы. Потребуется многочисленные документы, с помощью которых заемщик сможет подтвердить свою неплатежеспособность и наличие задолженности не только по кредитам.

- Заполнить заявление. Бланк составляется в свободной форме. Следует указать: личные данные должника, паспортные сведения, координаты для связи. Далее прописывается наименование банка, где есть долг по кредиту. После внесения общей информации останется указать, с какого срока возникли просрочки, в результате какой причины и сумму общего долга. Дополнительно указывается имущество, которое принадлежит клиенту на праве собственности и денежные средства, размещенные на счетах в банке .

- Заполненное заявление потребуется подать в Арбитражный суд по месту жительства. Отправить бланк заявления можно почтой, через официальный сайт Арбитражного суда или отнести лично.

- Дождаться решения суда. Если клиент не имеет имущества и постоянного источника дохода, то банк может признать его банкротом.

Стоит отметить, что после прохождения процедуры банкротства получить новый кредит не получится. Дополнительно следует учитывать, что за процедура банкротства потребуется заплатить от 10 000 до 40 000 руб.

В эту стоимость входит оплата государственной пошлины, вознаграждения финансовому управляющему, который будет заниматься процедурой банкротства, и оплата услуг компании, которая будет представлять интересы банкрота в суде.

Способы проверки бонусов на карте Связной

В заключении …

Подводя итог, следует отметить, что в рамках закона можно списать долг по кредиту, путем изменения условий или проведения процедуры банкротства. В первом случае возвращать деньги заемщику все равно придется. Что касается банкротства, то это сложный процесс, который следует проводить при помощи опытного юриста.

Чтобы избежать решения подобных вопросов опытные эксперты настоятельно рекомендуют ответственно подходить к погашению долга и тщательно анализировать свои финансовые возможности.

редактура, графическое и текстовое оформление: Мацун АртёмВам также будет интересно:

- Ждём вас:

Источник: https://bankstoday.net/last-articles/5-sposobov-spisaniya-dolga-po-kreditu-fizicheskogo-litsa-v-2019-godu

Новости о пенсионерах должниках по кредиту — Кредиты пенсионерам

В этой статье вы найдёте новости о пенсионерах — должниках по кредиту. Что ожидает неплательщиков и какие меры предпринимает банк при выявлении задолженности у лиц пенсионного возраста?

Ежедневно в нашей стране выдаются кредиты для пенсионеров.

Несмотря на отсутствие зарплаты, лица, достигшие пенсионного возраста, имеют право на получение кредита благодаря постоянному доходу в виде пенсии.

Но очень часто случаются ситуации, от которых не застрахован никто из заемщиков. Повышение тарифов, увеличение цен на продукты и товары, а также личные проблемы становятся причиной задолженностей.

Мы решили подробно разобраться в вопросе, ведь каждый год приносит изменения в деятельность банковской системы. Изучив все нововведения, мы собрали их в одной статье. Итак, как поступать пенсионеру, у которого образовалась заложенность по ссуде? Что в таком случае делают банки? И спишут ли пенсионерам долги по кредитам? Рассмотрим эти вопросы подробнее.

Какие действия предпринимает банк при появлении задолженности

Прежде всего следует помнить, что банк не смягчает условия кредита по возрастному признаку. Предоставляя определённую сумму, кредитор рассчитывает на выполнение условий контракта со стороны заемщика, а значит – ждёт полного погашения задолженности.

Таким образом, банк предпринимает стандартные действия, равные для всех заемщиков – передаёт дело для взыскания задолженности. В таком случае есть два варианта разбирательства:

- приказ суда (оптимально для банков, так как в таком случае пенсионер-должник не имеет право участвовать в процессе принятия решения, судья самостоятельно изучает дело и выносит решение);

- производство по иску (этот вариант более лоялен к должникам, так как заемщик имеет право участвовать на заседании суда, представлять факты, влияющие на решение судьи и просить о списании штрафных санкций, начисленных за период просрочки).

Обратите внимание! Даже при списании пени и штрафов, «тело» кредита остаётся и погасить его необходимо.

После рассмотрения дела и принятия решения, суд даёт должнику срок на погашение задолженности (и/или выполнения условий, указанных в решении), который составляет 30 дней. За это время пенсионер-должник может предоставить факты, доказывающие финансовые затруднения и попросить о пересмотре суммы и графика платежей.

РЕКОМЕНДУЕМ: Онлайн заявка на кредит пенсионерам: инструкция как подать

В случае, если кредитор не идёт на уступки или должник не в состоянии погасить задолженность, дело передаётся судебным приставам.

Они выдвигают новые сроки для выполнения решения суда.

Если же после этого должник по-прежнему не погашает задолженность, начинается процесс взыскания, предполагающий опись и изъятие имущества, блокировку счетов, сокращение пенсионных выплат и другие способы, позволяющие возместить сумму займа.

Обратите внимание! Приставы не забирают имущество сразу после решения суда. Сначала проводится опись, затем предлагается новый срок для урегулирования задолженности и только после этого приставы имеют право забрать имущество.

Следует помнить, что закон запрещает изымать недвижимость, если она является единственным местом жительства должника, забирать личные вещи и деньги в рамках прожиточного минимума.

Как пенсионеру списать долг по кредиту: законные способы

Несмотря на сложность, такая возможность существует и появляется в следующих случаях:

- Сумма задолженности по займу превышает стоимость работы судебных исполнителей.

- У пенсионера-должника нет средств, недвижимости и материальных активов для погашения кредита.

- Наступил срок давности с момента последней просрочки по платежу.

- Пенсионеру присвоен статус «банкрот».

- Должник умер, а узнать его постоянное место проживания, а также информацию о наличии родственников невозможно.

Обратите внимание! В случае смерти пенсионера-должника, возможность списания задолженности возникает, если в течение 6 месяцев не находятся наследники и это подтверждено документально.

Как списать долг по новому закону

В 2019 году вышел новый закон, открывающий ещё один способ для полного списания задолженности с пенсионера-должника. Итак, как списать долг по кредиту по новому закону пенсионеру? Процедура называется «безнадёжная задолженность» и подразумевает такой долг, погасить который пенсионер не в состоянии.

Важно! Этот закон имеет отношение не только к пенсионерам-должникам, но и ко всем заемщикам, имеющим задолженность по кредиту.

Для того, чтобы списать долг по кредиту пенсионерам, новый закон предусматривает получение постановления о завершении исполнительного процесса. Добиться получения такого документа очень сложно, для этого необходимы веские причины:

- неизвестно местонахождение пенсионера-должника, а поиск продолжался в течение продолжительного времени;

- принято решение о суда об остановке исполнительного производства;

- кредитор и приставы сделали всё необходимое для того чтобы взыскать задолженность, однако заемщик так и не смог погасить её;

- у должника отсутствует возможность погасить кредит (нет дохода, личных сбережений, активов в банке, движимого и недвижимого имущества).

Обратите внимание! Даже в случае возникновения перечисленных причин, далеко не всем пенсионерам простят долги по кредитам.

Основная причина в отказе списания задолженности – это пенсионные выплаты, которые ежемесячно получает заемщик. В большинстве случаев пенсия выходит за пределы прожиточного минимума, и банки получают разрешение на вычет средств из пенсии в пользу погашения задолженности по займу.

РЕКОМЕНДУЕМ: Кредитная карта пенсионерам почтой без визита в банк

Процесс списания «безнадёжной задолженности»

Следует понимать, что списание «безнадёжной задолженности» подразумевает только приостановление исполнительного процесса. Далее банк может снова выдвигать требования о восстановлении работы исполнителей.

Процесс списания задолженности происходит следующим образом:

- через год с момента внесения последнего платежа по займу банк направляет дело в суд;

- суд принимает решение и передаёт его судебным приставам;

- приставы приступают к работе и проводят мониторинг финансового состояния должника;

- в случае выявления объективных причин невозможности погашения кредита, приставы возвращают постановление суда в банк, сотрудники которого могут снова обратиться в суд и инициировать процесс взыскания задолженности.

Важно! Статус «Безнадёжная задолженность» применяется только к тем займам, где погашение кредита не производилось в течение года.

Будет ли принят закон, по которому нельзя снимать пенсию в счёт долга

На данный момент приставы имеют право на списание части пенсии в пользу погашения задолженности. Однако уже в течение этого года ситуация может кардинально измениться. Существует законопроект, который предполагает наложение запрета на списание пенсий в счёт долга.

Если Дума примет этот законопроект, то приставы больше не смогут списывать деньги, зачисленные на счета для социальных выплат.

Обратите внимание! На сегодняшний день приставы не имеют права списывать всю пенсию. На счету должна оставаться сумма, равная прожиточному минимуму.

Как пенсионер может подать на банкротство

Каждый гражданин РФ, достигший совершеннолетия может объявить себя банкротом. Причины для этого могут быть разные. Но, чаще всего, физические лица обращаются к данной процедуре для того, чтобы списать неподъёмные долги по кредитам.

Обратите внимание! Стать банкротом может любой гражданин РФ с 18 лет. Во внимание не берётся наличие имущества и другие факторы.

Для того, чтобы получить статус банкрота, необходимо обратиться в арбитражный суд. Там пенсионеру необходимо заполнить заявление и приложить к нему документально заверенные факты о проблемном финансовом положении, имеющиеся договора по кредитам, документы, подтверждающие размер пенсии и справку об инвалидности (если имеется).

РЕКОМЕНДУЕМ: Условия получения кредита для пенсионеров в Россельхозбанке

После этого суд примет решение, чаще всего в сторону пенсионера-должника.

Особенности статуса «банкрот»:

- уменьшится пенсия;

- банкиры спишут задолженность по кредиту;

- будет ограничено передвижение пенсионера (выезд за пределы РФ);

- работа судебных приставов будет остановлена.

Обратите внимание, что процесс длится около полугода, а для прохождения стадии банкротства понадобится финансовый управляющий. Его услуги необходимо оплатить отдельно.

Мы рассмотрели все актуальны новости о пенсионерах-должниках и деятельности банков в случае выявления задолженности. Для принятия решения по выбору способа списания долга необходимо учитывать личное финансовое состояние и тщательно изучать законы.

(1 5,00 из 5)

Загрузка…

Источник: https://kredit75.ru/kredity-dlya-pensionerov/novosti-o-pensionerax-dolzhnikax-po-kreditu/